|

| Việc tiếp tục giảm lãi suất điều hành sẽ tạo hiệu ứng tích cực trong hỗ trợ hoạt động sản xuất, kinh doanh của doanh nghiệp. Ảnh: Lê Tiên |

Tại Phiên họp thứ 23 của Ủy ban Thường vụ Quốc hội cho ý kiến đánh giá bổ sung kết quả thực hiện Kế hoạch phát triển kinh tế - xã hội năm 2022 và những tháng đầu năm 2023 vừa qua, Chủ nhiệm Ủy ban Kinh tế của Quốc hội Vũ Hồng Thanh nhận định, từ nay đến cuối năm 2023 còn nhiều thách thức, việc đạt được mục tiêu tăng trưởng là rất khó khăn.

Chủ nhiệm Ủy ban Kinh tế đề nghị Chính phủ cần điều hành chính sách tiền tệ chủ động, linh hoạt, hiệu quả, phối hợp chặt chẽ với chính sách tài khóa, chính sách vĩ mô khác, tiếp tục xem xét hạ lãi suất điều hành nhằm hỗ trợ tăng trưởng trong bối cảnh áp lực lạm phát, tỷ giá không còn quá căng thẳng như giai đoạn cuối năm 2022.

Về điều hành chính sách tiền tệ, theo Phó Thống đốc Ngân hàng Nhà nước (NHNN) Phạm Thanh Hà, trong bối cảnh môi trường quốc tế biến động phức tạp, khó lường, là một nền kinh tế nhỏ có độ mở lớn như Việt Nam, nội tại còn nhiều khó khăn thách thức, công tác điều hành chính sách tiền tệ nhằm bảo đảm nhiều mục tiêu về lãi suất, tỷ giá, tín dụng là rất khó khăn. “Mong muốn giảm lãi suất của doanh nghiệp là chính đáng, ngành ngân hàng cũng không muốn lãi suất cao, song giảm lãi suất còn phải tính tới bài toán ổn định vĩ mô, tỷ giá, ổn định hệ thống ngân hàng", ông Phạm Thanh Hà phân tích.

|

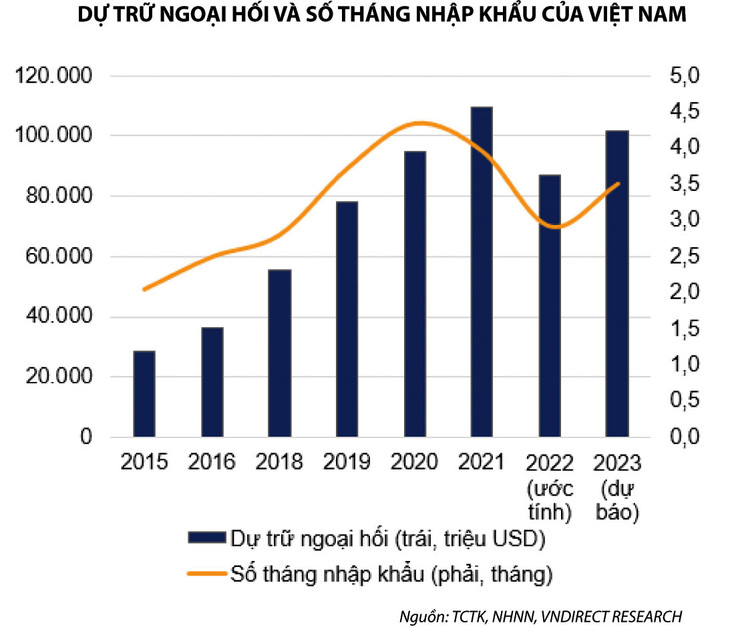

Theo TS. Cấn Văn Lực, Kinh tế trưởng Ngân hàng BIDV, nhiều yếu tố vĩ mô đang có lợi cho kỳ vọng giảm lãi suất. Theo đó, lạm phát của thế giới đang giảm dần, lạm phát trong nước trong tầm kiểm soát. Thanh khoản của hệ thống ngân hàng đã tốt hơn so với quý IV/2022. Về tỷ giá, từ đầu năm đến nay, tỷ giá USD/VND đã giảm khoảng 0,8%, dự báo tỷ giá sẽ ổn định trong cả năm nay hoặc VND chỉ giảm giá khoảng 0,5 - 1% so với đồng USD. Về dự trữ ngoại hối, trong năm 2023, dự trữ ngoại hối của Việt Nam sẽ phục hồi lên mức 3 tháng nhập khẩu và đạt 102 tỷ USD vào cuối năm 2023 từ mức hiện tại là 89 tỷ USD. Trong 4 tháng đầu năm, NHNN đã mua ròng ngoại tệ gần 4,9 tỷ USD từ các tổ chức tín dụng để bổ sung vào dự trữ ngoại hối nhà nước. Do đó, ông Lực cho rằng, việc giảm lãi suất điều hành thêm khoảng 1% từ nay đến cuối năm là hợp lý, có thể xem xét thực hiện từ quý II/2023 để tạo hiệu ứng tích cực.

Cùng quan điểm, TS. Nguyễn Tú Anh, Vụ trưởng Vụ Tổng hợp thuộc Ban Kinh tế Trung ương cho rằng, mặt bằng lãi suất của Việt Nam đang ở mức cao, rất rủi ro cho hoạt động của doanh nghiệp.

“Hiện có đủ dư địa để hạ lãi suất, đặc biệt, cán cân vãng lai của Việt Nam đang thặng dư và có xu hướng thặng dư bền vững. Mặc dù trong quý I/2023, NHNN đã hạ lãi suất điều hành để đưa tín dụng ra thị trường nhưng mặt bằng lãi suất gần như không phản ứng. Doanh nghiệp cạn kiệt tiền trong khi người dân có tiền nhàn rỗi lại không dùng để đầu tư, mà đưa vào tiền gửi. Chỉ cần giảm 1 điểm %, thì đã có 113 nghìn tỷ đồng chảy vào nền kinh tế, hỗ trợ doanh nghiệp. Từ nay đến cuối năm giảm từ 1 - 1,2 điểm % là phù hợp”, ông Tú Anh phân tích.

|

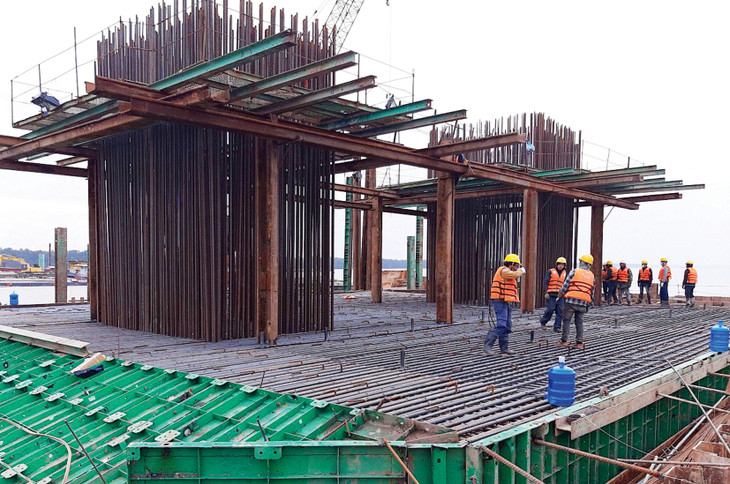

| Cùng với giảm mặt bằng lãi suất, kích cầu tiêu dùng, thúc đẩy đầu tư công là những giải pháp quan trọng tạo lực đẩy cho hoạt động sản xuất, kinh doanh. Ảnh: Trần Chiến |

Dù vậy, ông Tú Anh cho rằng, lãi suất không phải là tất cả, quan trọng hơn là có tiền mà không tiêu được, thậm chí có tiền rẻ nhưng chưa chắc giải ngân được. Do đó, bên cạnh giảm lãi suất, cần tập trung cải thiện môi trường đầu tư, kinh doanh để tạo thuận lợi và giảm chi phí cho doanh nghiệp, người dân.

TS. Võ Trí Thành, thành viên Hội đồng Tư vấn chính sách tài chính - tiền tệ quốc gia cho rằng, bên cạnh bài toán giảm thêm lãi suất điều hành, các bộ, ngành, địa phương cần sự phối hợp để đẩy mạnh giải ngân đầu tư công, kích cầu tiêu dùng, bởi nếu không có cầu thì cung sẽ yếu và doanh nghiệp không cần vay vốn, kể cả lãi suất thấp.

Trong tháng 3/2023, NHNN đã 2 lần giảm lãi suất điều hành, theo đó lãi suất tái chiết khấu giảm 1 điểm % xuống 3,5%/năm; lãi suất tái cấp vốn giảm 0,5 điểm % xuống 5,5%, lãi suất cho vay qua đêm của NHNN đối với các tổ chức tín dụng cũng giảm từ 7% xuống 6%/năm. NHNN cũng hạ trần lãi suất cho vay ngắn hạn bằng VND của các tổ chức tín dụng đối với một số lĩnh vực ưu tiên thêm 1 điểm % xuống 4,5%/năm và giảm lãi suất tối đa đối với tiền gửi VND kỳ hạn dưới 1 tháng và kỳ hạn từ 1 tháng đến dưới 6 tháng thêm 0,5 điểm %.

Bình luận

Ý kiến của bạn sẽ được biên tập trước khi đăng. Xin vui lòng gõ tiếng Việt có dấu