|

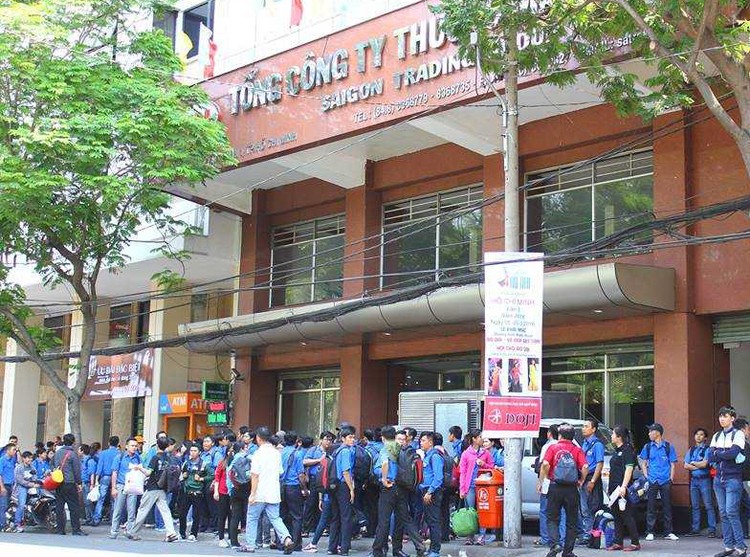

| Thoái vốn khỏi CMID cũng như các doanh nghiệp khác là một trong những động thái mở đường cho quá trình cổ phần hóa của Satra. Ảnh: Lê Tiên st |

Với mức giá khởi điểm 18.000 đồng/CP, số tiền tối thiểu mà Satra có thể thu về là khoảng 31,7 tỷ đồng qua thương vụ thoái vốn này nếu thành công.

CMID xuất phát là một doanh nghiệp nhà nước với vốn điều lệ ban đầu 840 triệu đồng, thành lập từ năm 1976. Năm 2002, CMID chính thức cổ phần hóa với vốn điều lệ ở mức 20 tỷ đồng. Hiện tại, vốn điều lệ của CMID đạt 150 tỷ đồng, trong đó Satra nắm giữ tổng cộng 1,76 triệu cổ phần, tương đương 11,7% vốn điều lệ Công ty. Hoạt động kinh doanh chủ yếu của Công ty là buôn bán vật liệu xây dựng, trong đó chủ yếu là xi măng.

CMID đang quản lý 14 đơn vị kinh doanh tọa lạc tại các mảnh đất trong khu vực TP.HCM. Toàn bộ các khu đất đều được thuê trả tiền hàng năm.

Lợi nhuận tăng trưởng

Theo thông tin được công bố, kết quả kinh doanh của CMID tương đối khả quan với tỷ lệ tăng trưởng khá. Năm 2015, CMID lãi sau thuế 33,3 tỷ đồng, tăng 76,59% so với kết quả đạt được năm 2014. 9 tháng đầu năm 2016, CMID đã đạt 30 tỷ đồng lợi nhuận sau thuế, gần bằng kết quả cả năm 2015. Tốc độ tăng trưởng lợi nhuận có được chủ yếu nhờ cải thiện biên lãi gộp. Năm 2015, biên lãi gộp của Công ty đạt 9,2%, tăng 1 điểm % so với năm 2014. Đây không phải là một con số quá lạc quan, tuy nhiên, việc tăng biên lãi gộp chứng tỏ hiệu quả hoạt động của Công ty đã được cải thiện đáng kể.

Công nợ bán cao, thu hồi chậm, thời gian thanh toán kéo dài có khả năng khiến CMID phải đối mặt với rủi ro mặc dù Công ty đã đề ra nhiều biện pháp thu hồi công nợ.

Năm 2016, CMID đặt kế hoạch lợi nhuận sau thuế 24,12 tỷ đồng. Như vậy sau 9 tháng, Công ty đã hoàn thành vượt mức kế hoạch với tỷ lệ 24,4%. Cổ tức dự kiến ở mức 18,04%.

Thoái vốn để cổ phần hóa

Theo kế hoạch, Satra sẽ tiến hành cổ phần hóa vào năm 2017. Thoái vốn khỏi CMID cũng như các doanh nghiệp khác là một trong những động thái mở đường cho quá trình cổ phần hóa doanh nghiệp này. Thương vụ thoái vốn “ồn ào” nhất của Satra năm 2016 là bán gần 11,33 triệu cổ phần Vissan (Công ty CP Việt Nam Kỹ nghệ Súc sản) và thu về trên 1.400 tỷ đồng, mức giá đấu thành công lên tới 126.000 đồng/CP.

Theo tính toán, tại thời điểm cuối năm 2015, giá trị sổ sách mỗi cổ phần của CMID đạt 16.351 đồng. Như vậy, mức giá khởi điểm đề ra đã cao hơn 10% so với giá trị sổ sách Công ty. Tuy nhiên, mức giá nhà đầu tư sẵn sàng bỏ ra để thắng cuộc trong phiên đấu giá vẫn còn là câu hỏi.

Theo kế hoạch, phiên đấu giá sẽ diễn ra tại Sở Giao dịch chứng khoán TP.HCM vào ngày 6/2/2017 tới đây.