|

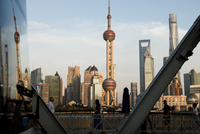

| Ảnh minh họa - Ảnh: Reuters. |

Nhưng thực tế không phải vậy. Những trái phiếu trên không có được sự bảo đảm như các nhà đầu tư đã nhầm tưởng.

Năm ngoái, khi đối mặt với một làn sóng nợ xấu do phương tiền tài chính của các địa phương (LGFV) phát hành, Chính phủ Trung Quốc đã có động thái. Bắc Kinh cho phép các địa phương huy động khoảng 2,2 nghìn tỷ nhân dân tệ, tương đương 309 tỷ USD, trái phiếu mới để trả cho các chủ nợ cũ, đồng thời yêu cầu các ngân hàng quốc doanh cung cấp thêm vốn để các địa phương có thể đảo nợ.

NỢ ẨN VÀ NỖI ĐAU CỦA NHÀ ĐẦU TƯ NHỎ LẺ

Các biện pháp này đẩy lãi suất đi vay xuống mức thấp kỷ lục và nhà đầu tư đổ xô trở lại thị trường trái phiếu địa phương. Tuy nhiên, có một khu vực của thị trường này đã không giải quyết được vấn đề trước đó. Các vụ vỡ nợ của các sản phẩm nợ không đạt tiêu chuẩn - là những trái phiếu không được giao dịch đại chúng, hay còn gọi là nợ ẩn - tăng lên mức cao kỷ lục.

Không có một thống kê chính thức nào về quy mô của khu vực thị trường trái phiếu này, nhưng giới phân tích ước tính rằng quy mô có thể đạt khoảng 800 tỷ USD. Trong 9 tháng đầu năm nay, 60 trái phiếu không đạt chuẩn có mối liên hệ với LGFV của các chính quyền địa phương đã vỡ nợ hoặc đưa ra cảnh báo về rủi ro thanh toán, tăng 20% so với cùng kỳ năm ngoái - theo dữ liệu của Công ty Công nghệ và thông tin tài chính Trung Quốc (FCI&T), một nhà cung cấp dữ liệu. Con số tuy còn nhỏ những đang tăng này là cao chưa từng thấy, kể từ khi dữ liệu bắt đầu được ghi lại vào năm 2019.

Những vụ vỡ nợ trái phiếu như vậy đã gây tổn thất cho nhiều nhà đầu tư cá nhân.

Bà Lulu Fang, 60 tuổi, chủ một công ty thương mại nhỏ, cho biết bà đã mất số tiền tiết kiệm 15 triệu nhân dân tệ khi mua một sản phẩm quỹ ủy thác có mối liên hệ với chính quyền tỉnh Quý Châu. Bà đã hy vọng được hưởng mức lợi nhuận ổn định khoảng 8% hàng năm, cao hơn nhiều so với lãi ngân hàng. Nhưng trên thực tế, khoản đầu tư của bà Fang đã bị xóa sổ khi sản phẩm trái phiếu này vỡ nợ vào năm ngoái.

Đối mặt với nguy cơ bị ngân hàng tịch thu căn hộ ở Thẩm Quyến do mất khả năng thanh toán khoản vay thế chấp nhà, bà Fang đã cùng hơn 100 nhà đầu tư khác năm lần bảy lượt tìm đến trụ sở của quỹ ủy thác và các cơ quan chức năng để đòi nợ. “Cuộc sống của tôi bây giờ hoàn toàn bị đảo lộn. Tôi đã làm việc cả đời và dồn tất cả số tiền tiết kiệm được khi nghỉ hưu vào khoản đầu tư đó. Người ta bảo tôi rằng những sản phẩm đầu tư này là an toàn. Họ nói dối”, bà nói.

Các thị trấn, thành phố trực thuộc địa phương và tỉnh lị của Trung Quốc đã sử dụng các LGFV để huy động vốn cho các dự án cơ sở hạ tầng, bao gồm cả đường bộ và hải cảng. Tuy nhiên, các dự án do LGFV cấp vốn không nhất thiết phải mang về lợi nhuận, dẫn tới các công cụ tài chính này phải phụ thuộc vào sự hậu thuẫn từ chính quyền.

Các LGFV thường không tiết lộ tổng số tiền huy động được từ trái phiếu không đạt chuẩn. Trong số 60 trường hợp sản phẩm nợ không đạt tiêu chuẩn đã rơi vào cảnh vỡ nợ hoặc cảnh báo rủi ro trả nợ mà FCI&T thống kê được trong năm nay, có 40 trường hợp không đưa ra con số. 20 sản phẩm còn lại có tổng trị giá khoảng 4,55 tỷ nhân dân tệ.

Điều này hoàn toàn trái ngược với các loại trái phiếu cũng do các LGVF phát hành nhưng được giao dịch công khai. Các địa phương ưu tiên những loại trái phiếu này này, những trái phiếu này cũng được các nhà đầu tư tổ chức ưa chuộng và chưa bao giờ xảy ra tình trạng vỡ nợ. Trong khi đó, các sản phẩm nợ không đạt tiêu chuẩn thường được bán cho các nhà đầu tư ở các đợt phát hành riêng lẻ nên chính quyền địa phương có ít động lực hơn để giúp đỡ họ.

Bà Laura Li, một giám đốc điều hành của S&P Global Ratings, nhận định “Trung Quốc đã đưa ra một loạt chính sách để giải quyết các khoản nợ LGFV, nhưng các chính sách này cần đảm bảo việc hoàn trả các khoản nợ trái phiếu của LGFV vì các công cụ này là một phần của thị trường vốn. Nếu các LGFV vỡ nợ, điều đó sẽ gây nguy hiểm cho sự ổn định tài chính và ổn định xã hội”.

LÃI SUẤT CAO, RỦI RO LỚN

Có một số hy vọng cho các nhà đầu tư sở hữu các trái phiếu LGVF vỡ nợ. Theo tiết lộ của nguồn thạo tin, Chính phủ Trung Quốc đang xem xét cho phép chính quyền các địa phương phát hành trái phiếu trị giá lên tới 6 nghìn tỷ nhân dân tệ trong thời gian từ nay đến hết năm năm 2027 để tái cấp vốn cho các khoản nợ nằm ngoài bảng cân đối kế toán. Nếu được thực thi, một kế hoạch như vậy sẽ tạo điều kiện để các LGFV thực thi đầy đủ nghĩa vụ đối với các sản phẩm nợ ẩn. Tuy nhiên, chưa có gì là chắc chắn và một số nhà phân tích nghi ngờ Bắc Kinh sẽ triển khai một chương trình như thế.

Ông Wang Chen - nhà đồng sáng lập công ty phân tích rủi ro tín dụng Belt & Road Origin (Bắc Kinh) Tech, nhận định: “Nếu những cam kết mới nhằm cắt giảm nợ ẩn trở thành hiện thực, trong trường hợp cần vào cuộc, chính quyền các địa phương vẫn sẽ ưu tiên trái phiếu LGFV được giao dịch đại chúng hơn là các khoản nợ phi tiêu chuẩn. Tác động của kế hoạch mới đối với thị trường nợ phi tiêu chuẩn sẽ phụ thuộc vào quy mô hỗ trợ chính sách thực tế và cách phân bổ các nguồn lực đó giữa các khu vực và thực thể khác nhau”.

Nhiều vụ vỡ nợ trong số trên đã xảy ra trong lĩnh vực quỹ ủy thác. Các sản phẩm quỹ ủy thác thường không được niêm yết và được bán qua các kênh như ngân hàng và công ty chứng khoán đến tay các công ty, tổ chức tài chính và cá nhân giàu có, với ngưỡng đầu tư tối thiểu là 1 triệu nhân dân tệ. Các trái phiếu này thường có các đợt thanh toán cố định hàng năm hoặc 6 tháng, với kỳ hạn của sản phẩm dao động từ 6 tháng đến 5 năm.

Lý do khiến các LGFV phát hành trái phiếu phi tiêu chuẩn là chính quyền địa phương ngày càng thiếu tiền mặt do nền kinh tế Trung Quốc giảm tốc và thị trường bất động sản khủng hoảng kéo dài. Các cơ quan quản lý đã thắt chặt hạn chế đối với việc bán trái phiếu giao dịch đại chúng của LGFV, buộc các công cụ này phải tìm kiếm giải pháp thay thế, cụ thể là phát hành nợ ẩn. Các LGFV thường trả lãi 7-8% cho các sản phẩm nợ này, trong khi lãi suât của trái phiếu niêm yết chỉ là 3%.

“Các LGFV chắc chắn có nhu cầu huy động vốn thông qua các kênh phi tiêu chuẩn mặc dù chi phí cao. Nhưng ưu tiên chính sách đối với các sản phẩm nợ như vậy là thấp nên tỷ lệ vỡ nợ vẫn ở mức cao”, ông Li nói.

Những vụ vỡ nợ đó đã khiến các nhà đầu tư nhỏ lẻ như bà Fang tha thiết được nhà nước hỗ trợ, nhưng kinh nghiệm của một nhà đầu tư lâu năm khác cho thấy bà không có nhiều cơ hội lấy lại tiền.

Khoản đầu tư 3 triệu nhân dân tệ của ông Jason Lai vào một sản phẩm trái phiếu LGFV đã gặp vấn đề từ 5 năm trước. Ông Lai, nhân viên trong một doanh nghiệp nhà nước có trụ sở tại Bắc Kinh, đã bốn lần tới thành phố Anshun để đòi nợ. “Từ năm 2019 khi sản phẩm này lần đầu vỡ nợ cho tới nay, tôi chỉ thu hồi được khoảng 10% tiền gốc. Tôi sẽ không mua bất kỳ sản phẩm nào như vậy trong tương lai”, ông nói.