|

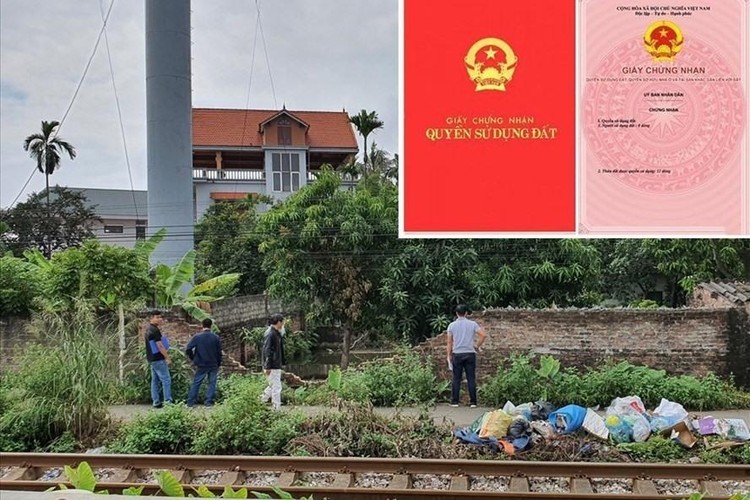

| Xuất hiện nhiều tranh chấp khi các ngân hàng cho vay nhận thế chấp tài sản bảo đảm bằng đất đai. |

Những năm gần đây, Nhà nước cũng như Chính phủ luôn đề cao và coi trọng việc xử lý dứt điểm nợ xấu tại các ngân hàng, một phần vừa làm trong sạch hoạt động cấp tín dụng tại các ngân hàng, một phần thúc đẩy sự phát triển của loạt hình dịch vụ mới, dịch vụ bán đấu giá tài sản bảo đảm, tài sản thế chấp.

Theo ngân hàng Agribank, đấu giá là một trong các phương thức xử lý tài sản thế chấp được xem là tối ưu mà các ngân hàng lựa chọn khi xử lý tài sản bảo đảm thu hồi nợ. Song đây cũng là giai đoạn cuối cùng và khó khăn nhất trong hoạt động tín dụng của ngân hàng.

Về nguyên tắc, khi khách hàng đặt quan hệ tín dụng với ngân hàng nếu vay có tài sản bảo đảm thì khách hàng phải ký hợp đồng thế chấp tài sản (có thể là thế chấp tài sản của bên thứ ba hoặc thế chấp tài sản của chính khách hàng vay) và khi khách hàng không trả nợ theo hợp đồng tín dụng đã ký thì ngân hàng có quyền xử lý tài sản đã thế chấp để thu hồi nợ.

Tuy nhiên, tại hội thảo do Hiệp hội Ngân hàng tổ chức, đại diện nhiều ngân hàng phản ánh tình trạng khách hàng tạo ra “tranh chấp giả” để kéo dài thời gian thi hành án khá phổ biến. Nhiều vụ việc kéo dài cả chục năm nhưng không xử lý triệt để được.

Tại nhiều địa phương như TP.HCM trong các năm gần đây tỉ lệ các vụ việc thi hành án liên quan đến tổ chức tín dụng trên địa bàn được giải quyết mới đạt hơn 24%/năm. Thậm chí nhiều vụ việc thi hành án đã thụ lý trên 3 năm nhưng đến nay vẫn chưa thể giải quyết dứt điểm. Số tiền thu hồi theo đó cũng đạt rất thấp, có năm chỉ đạt gần 10%.

Kết quả trên cho thấy hoạt động thi hành án, xử lý phát mãi tài sản đảm bảo của các khoản nợ xấu thời gian qua gặp nhiều trở ngại và tốc độ xử lý nợ xấu thông qua khởi kiện tại Tòa án vẫn chậm hơn nhiều so với kỳ vọng của các ngân hàng.

Theo bà Nguyễn Hồ Thu Thủy - Phó Chủ nhiệm Câu lạc bộ Pháp chế Ngân hàng cho hay, hiện có rất nhiều khó khăn, vướng mắc liên quan đến xử lý nợ xấu và tài sản bảo đảm của các ngân hàng tại tòa án, đặc biệt là những vướng mắc liên quan đến việc khởi kiện và quá trình giải quyết tại tòa án các cấp.

Trong đó có nhiều vướng mắc liên quan đến xử lý tài sản đảm bảo như áp dụng thủ tục rút gọn trong giải quyết tranh chấp về nghĩa vụ giao tài sản bảo đảm và xử lý tài sản bảo đảm; quy định về chủ thể của quan hệ bảo đảm bằng tài sản; việc xem xét, thẩm định tại chỗ đối với tài sản bảo đảm; đình chỉ thi hành án tài sản của bên thứ ba trong quá trình giải quyết phá sản…

Hơn nữa dù Tòa án Nhân dân Tối cao đã có văn bản số 64/2019 hướng dẫn xử lý những trường hợp chủ cũ và chủ mới của tài sản đảm bảo nợ xấu phát sinh tranh chấp. Trong trường hợp chủ mới của tài sản đảm bảo đã được được cấp giấy chứng nhận quyền sở hữu tài sản và đã thế chấp tài sản đó cho ngân hàng theo đúng quy định pháp luật thì Tòa không được tuyên vô hiệu đối với các giao dịch thế chấp này.

Song cách hiểu trên của một số cấp tòa án có thể dẫn đến việc tuyên hủy hợp đồng thế chấp khiến các ngân hàng lo ngại rất có thể một số khoản nợ lớn của khách hàng bỗng dưng sẽ thành nợ không có tài sản đảm bảo.

Điều này ảnh hưởng trực tiếp đến quyền và lợi ích hợp pháp của các ngân hàng bởi khi nhận thế chấp tài sản, các ngân hàng chỉ dựa trên giấy chứng nhận sở hữu tài sản đã được cơ quan có thẩm quyền cấp cho bên bảo đảm, chứ không có điều kiện để biết và lường trước được sự việc sẽ phát sinh tranh chấp liên quan đến quyền sở hữu, quyền sử dụng tài sản giữa bên bảo đảm và chủ cũ sở hữu.