|

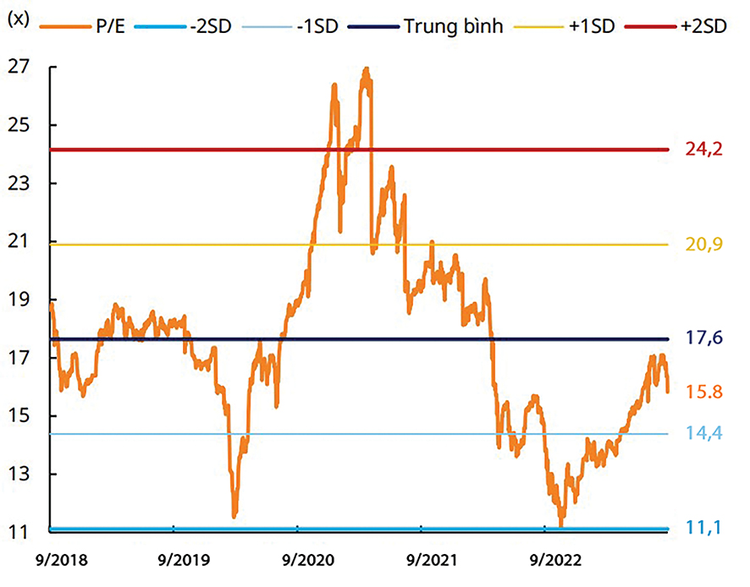

| Định giá P/E của VN-Index. Nguồn: Phòng phân tích Công ty CP Chứng khoán Mirae Asset Việt Nam, dữ liệu Bloomberg (số liệu cập nhật đến ngày 25/9/2023) |

E ngại biến động tỷ giá trong vùng trống thông tin hỗ trợ

Chỉ số VN-Index đã mất gần 100 điểm trong 3 tuần giao dịch với 12/16 phiên đóng cửa trong sắc đỏ, nhiều cổ phiếu tại các nhóm ngành “nóng” thu hút dòng tiền thời gian qua như chứng khoán, bất động sản ghi nhận mức giảm giá từ 20 - 25% chỉ trong vài ngày.

Tại nhóm cổ phiếu vốn hóa lớn, thị giá cổ phiếu VIC của Công ty CP Tập đoàn Vingroup đến hết phiên ngày 28/9/2023 đã giảm 27%, tương ứng giảm gần 66 nghìn tỷ đồng vốn hóa trong vòng 3 tuần, trở về vùng giá thấp nhất kể từ năm 2018. So với vùng giá giữa tháng 8/2023, thị giá cổ phiếu VIC đã mất 40% giá trị. Hai cổ phiếu khác trong “họ Vingroup” cũng ghi nhận giảm giá nhanh trong thời gian ngắn vừa qua là VHM của Công ty CP Vinhomes với thị giá cổ phiếu đến ngày 28/9 giảm 27,6% so với đóng cửa phiên ngày 6/9, hay thị giá cổ phiếu VRE của Công ty CP Vincom Retail giảm gần 14%.

Nếu như đợt sụt giảm của “họ Vingroup” được lý giải từ việc trước đó, nhóm cổ phiếu này tăng mạnh với động lực nhờ thông tin niêm yết cổ phiếu Vinfast trên sàn Nasdaq (Mỹ) trong tháng 8, rồi giảm sâu khi sức nóng của câu chuyện niêm yết hạ nhiệt, thì cú giảm mạnh hơn 100 điểm của VN-Index chỉ trong 3 tuần với sự lao dốc trên diện rộng của thị giá nhiều nhóm cổ phiếu đã gây bất ngờ cho các nhà đầu tư. Đợt giảm mạnh này diễn ra trong bối cảnh thị trường chứng khoán tháng 9 đón nhận nhiều kỳ vọng tích cực từ chuyến thăm của Tổng thống Mỹ đến Việt Nam, chính thức nâng tầm quan hệ Việt - Mỹ, việc mặt bằng lãi suất huy động tại các ngân hàng tiếp tục giảm tiệm cận mức thấp của giai đoạn dịch Covid-19, hay kỳ vọng vào câu chuyện nâng hạng thị trường có thể thu hút 7,2 tỷ USD vốn quốc tế…

Lý giải cho cú lao dốc này, nhiều nhà đầu tư chia sẻ lo ngại ảnh hưởng tiêu cực từ biến động của tỷ giá cũng như của thị trường tài chính toàn cầu thời gian gần đây.

Cụ thể, từ đầu tháng 9 đến nay, tỷ giá VND/USD liên tục tăng mạnh. Tỷ giá VND/USD tăng trên 5,3% trong xu hướng tăng giá của đồng USD trên thị trường thế giới. Đến ngày 26/9, chỉ số DXY (đo lường sức mạnh của đồng USD) bước sang tuần tăng thứ 10 liên tiếp - nhịp tăng dài nhất nhiều năm trở lại đây, trong bối cảnh giá dầu và giá nhiều mặt hàng lương thực tăng cao từ đầu quý III đến nay làm áp lực lạm phát quay trở lại và các tổ chức phân tích dự báo, Cục Dự trữ liên bang Mỹ (FED) có thể sẽ duy trì mức lãi suất cao lâu hơn các dự báo trước đó, thậm chí sẽ có thêm đợt tăng lãi suất vào cuối năm nay.

Tỷ giá VND/USD tăng ở mặt tích cực được đánh giá là có lợi cho các doanh nghiệp có hoạt động xuất khẩu. Tuy vậy, sự tăng giá mạnh trong thời gian ngắn khiến các nhà đầu tư e ngại là Ngân hàng Nhà nước (NHNN) sẽ phải can thiệp để hỗ trợ kiềm chế đà tăng, bao gồm cả khả năng tăng lãi suất trở lại. Thực tế từ ngày 21/9/2023, NHNN đã tiến hành phát hành tín phiếu trở lại và trong thời gian từ 21 - 26/9 đã hút ròng gần 50.000 tỷ đồng thông qua kênh tín phiếu. Theo Công ty CP Chứng khoán Rồng Việt (VDSC), việc phát hành tín phiếu của NHNN ngay sau khi có kết quả cuộc họp của FED là một động thái để giảm bớt ảnh hưởng của hoạt động này đối với tỷ giá.

Cùng với tỷ giá tăng mạnh, nhà đầu tư nước ngoài cũng có động thái liên tục bán ròng trên thị trường. Tính riêng trên sàn HOSE, lũy kế từ đầu tháng 9 đến ngày 26/9/2023, khối ngoại bán ròng 2.939 tỷ đồng. Áp lực bán ròng của khối ngoại tập trung vào các cổ phiếu vốn hóa lớn khiến áp lực giảm giá tại các cổ phiếu thêm mạnh mẽ trong bối cảnh dòng tiền khối nội suy yếu, chứng khoán đang trong giai đoạn vùng trống thông tin hỗ trợ trước mùa báo cáo kết quả kinh doanh quý III/2023. Bối cảnh giảm điểm của thị trường chứng khoán Việt Nam cũng khá tương đồng với biến động tại nhiều thị trường chứng khoán thế giới từ đầu tháng 9 đến nay.

Định giá hấp dẫn hơn với triển vọng tích cực

Nhiều ý kiến cho rằng, đợt giảm điểm hiện nay của VN-Index mang tính điều chỉnh ngắn hạn hơn là xác lập xu hướng giảm dài hạn của thị trường.

Triển vọng kinh tế vĩ mô của Việt Nam vẫn tích cực, nên đợt điều chỉnh của thị trường trong tháng 9 đang giúp mức định giá cổ phiếu, định giá của thị trường trở nên hấp dẫn hơn. Quỹ Pyn Elite Fund đánh giá, thị trường chứng khoán Việt Nam đang giao dịch ở mức P/E (bội số giá trên thu nhập) 12,3 lần so với thu nhập năm 2023 và P/E giảm xuống dưới 10 lần với mức tăng trưởng thu nhập dự kiến của năm 2024.

Trước e ngại về khả năng đảo chiều lãi suất có thể tác động tiêu cực đến thị trường, Bộ phận phân tích Công ty CP Chứng khoán Mirae Asset trong báo cáo vĩ mô ngày 25/9/2023 đánh giá, Việt Nam sẽ duy trì chính sách tiền tệ thận trọng để duy trì sự cân bằng giữa ổn định tỷ giá và giảm lãi suất cho vay, dựa trên các yếu tố thặng dư thương mại, nguồn vốn đầu tư trực tiếp nước ngoài (FDI) ổn định, lạm phát được kiểm soát, và thanh khoản hệ thống được quản lý tốt.

Mirae Asset kỳ vọng tăng trưởng ở hầu hết các ngành sẽ khởi sắc trong quý cuối năm nhờ lãi suất cho vay giảm thúc đẩy tăng trưởng tín dụng, xuất khẩu và tiêu dùng trong nước phục hồi, đầu tư công tăng tốc và hỗ trợ về mặt chính sách. Mối quan hệ Đối tác chiến lược toàn diện giữa Việt Nam và Hoa Kỳ đang và sẽ mang đến triển vọng tươi sáng hơn cho xuất khẩu và thu hút FDI của Việt Nam.