|

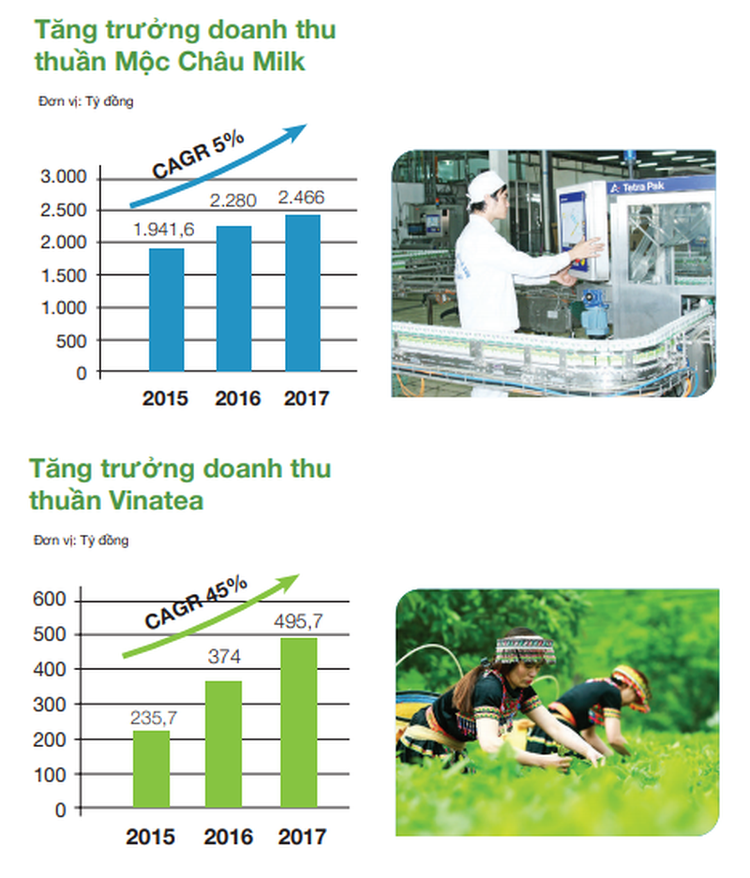

| Tăng trưởng của Mộc Châu Milk và Vinatea giai đoạn 2015 - 2017 |

Chào giá 13.000 đồng/cổ phần GTN

Theo đó, Vinamilk dự kiến sẽ mua tối đa hơn 116,7 triệu cổ phần GTN, tương đương 46,68% số cổ phiếu đang lưu hành. Mức giá chào mua là 13.000 đồng/cổ phiếu, Vinamilk sẽ phải chi tới hơn 1.517 tỷ đồng cho thương vụ này. Mức giá chào mua cổ phiếu GTN thấp hơn khá nhiều so với thị giá trên thị trường cũng là vấn đề được nhiều nhà đầu tư quan tâm.

Hiện nay, Vinamilk đã sở hữu 5.788.470 cổ phần, tương ứng với 2,32% vốn điều lệ của GTNfoods. Nếu chào mua thành công, ông lớn ngành sữa sẽ nâng tỷ lệ sở hữu tại GTNfoods lên 49%. Tuy nhiên, cũng không loại trừ khả năng Vinamilk sẽ gia tăng tỷ lệ sở hữu tại GTNfoods lên 51% để đảm bảo tiếng nói của mình tại doanh nghiệp này.

GTNfoods đã dành nhiều thời gian và chi phí để tái cơ cấu một số doanh nghiệp trong lĩnh vực thực phẩm sau khi tiến hành M&A. Trong đó, thành công lớn nhất của GTNfoods có lẽ phải kể đến trường hợp của Vinatea - một doanh nghiệp kinh doanh trà giàu tiềm năng.

Đừng quên Vinatea

Vinatea tiền thân là doanh nghiệp nhà nước sản xuất và xuất khẩu chè lớn hàng đầu Việt Nam với bề dày lịch sử hơn 60 năm. Bản thân cái tên Vinatea cũng là một thương hiệu sản phẩm tiêu dùng mạnh của Nhà nước đã gắn bó với người tiêu dùng mấy chục năm qua với nhiều giải thưởng danh giá. Tuy nhiên, thị hiếu người tiêu dùng thay đổi nhanh cộng với sự nhập cuộc nhanh chóng của các sản phẩm trà ngoại đã khiến Vinatea mất dần vị thế ngay trên sân nhà.

Mọi chuyện thay đổi kể từ khi Vinatea tiến hành cổ phần hóa, Nhà nước thoái vốn. Doanh nghiệp tư nhân GTNfoods mua cổ phần và bắt đầu tiến hành tái cơ cấu công ty - từ thương hiệu đến sản phẩm. Sau 2 năm dưới sự tiếp quản của GTNfoods, năm 2017, Vinatea đã đạt được doanh thu cao gần gấp đôi so với thời điểm trước cổ phần hoá. Tuy kết quả kinh doanh chưa được khả quan nhưng lượng hàng tồn kho chè cũ xuống cấp về cơ bản đã được xử lý xong.

Đáng chú ý, Vinatea đã vươn lên trở thành nhà sản xuất sản phẩm trà hàng đầu Việt Nam, tích luỹ được 4.700 ha đất nông nghiệp với nhiều vùng nguyên liệu đạt tiêu chuẩn về phát triển bền vững. Mỗi năm, Vinatea cung ứng ra thị trường 10.000 tấn trà trong nước và xuất khẩu, đảm bảo về chất lượng và an toàn do đã quản lý được vùng nguyên liệu sạch.

Tiến hành gom mua cổ phần GTNfoods với số lượng lớn, Vinamilk có lẽ không chỉ dừng lại ở mục tiêu thâu tóm đối thủ để giữ thị phần mà còn là phương án tạo đà tăng trưởng thông qua chiến lược phát triển sản phẩm.

Cụ thể, việc nắm giữ Vinatea thông qua GTNfoods sẽ tạo cơ hội cho Vinamilk thúc đẩy chiến lược phát triển sản phẩm để bán trên các thị trường quen thuộc.

Khi bỏ ra tới hàng nghìn tỷ đồng cho thương vụ này, Vinamilk hẳn sẽ muốn tận dụng “năng lực sản xuất và chế biến sản phẩm” của GTNfoods như đã đề cập trong bản đăng ký chào mua công khai.

Ngược lại, GTNfoods cũng đang cần những đối tác có các kênh bán hàng mạnh để thúc đẩy phân phối, tìm đầu ra cho sản phẩm của các thành viên trong “hệ sinh thái”.