|

Dự thảo này đưa ra được nhiều giải pháp “đánh trúng” những điểm cốt yếu trong xử lý nợ xấu của các TCTD, góp phần đắc lực cho việc tái cơ cấu các ngân hàng yếu kém. Tuy nhiên, với một số trường hợp cụ thể, vẫn cần thêm những cơ chế hỗ trợ cấp bách để tránh đổ vỡ dây chuyền.

Cho phép xử lý dần lãi dự thu trong 10 năm

Theo TS Lê Xuân Nghĩa, thành viên Hội đồng Tư vấn chính sách tài chính tiền tệ quốc gia, xử lý nợ xấu càng chậm càng làm tổn thất cho nền kinh tế. Trong khi đó, xử lý nợ xấu của các TCTD hiện tại đang gặp nhiều vướng mắc lớn, chẳng hạn như vấn đề lãi dự thu, xử lý tài sản đảm bảo, quyền của chủ nợ đang bị yếu thế…

Để giải quyết được những vấn đề lớn này, một nghị quyết riêng về xử lý nợ xấu là cần thiết để tập trung xử lý có trọng tâm, trọng điểm. Dự thảo Nghị quyết đã đưa ra những giải pháp “đánh trúng” điểm cốt yếu trong xử lý nợ xấu của các ngân hàng.

Theo dự thảo, TCTD, tổ chức mua bán, xử lý nợ xấu được quyền bán nợ xấu, tài sản bảo đảm của khoản nợ xấu theo giá trị thị trường theo quy định của pháp luật, kể cả bán với giá thấp hơn giá trị ghi sổ của khoản nợ.

Một quy định quan trọng khác là TCTD được phân bổ dần số lãi dự thu đã ghi nhận của các khoản nợ xấu và tài sản tồn đọng của TCTD chưa thoái theo quy định, chênh lệch giữa giá trị khoản nợ và giá bán khoản nợ vào kết quả hoạt động kinh doanh hàng năm. Mức phân bổ hàng năm tối thiểu là mức chênh lệch thu chi; thời hạn phân bổ tối đa không quá 10 năm. Dự thảo cũng đưa ra các quy định khá rõ về quyền thu giữ tài sản bảo đảm của TCTD, tổ chức mua bán - xử lý nợ xấu; thủ tục rút gọn trong giải quyết tranh chấp liên quan đến tài sản bảo đảm; xử lý tài sản bảo đảm là dự án bất động sản…

“Dự thảo nghị quyết cho phép xử lý dần lãi dự thu trong 10 năm, giúp các TCTD có thời gian thực hiện tăng thêm vốn điều lệ, củng cố được nền tảng tài chính hiện đang rất yếu và giãn tiến độ trích lập dự phòng rủi ro. Đấy là điều các ngân hàng đang ở nhóm trung bình trở xuống đều quan tâm”, TS Lê Xuân Nghĩa phân tích.

Theo chuyên gia này, việc cho phép ngân hàng xử lý dần lãi dự thu sẽ tác động mạnh đến xử lý nợ xấu. Chẳng hạn, có những tài sản trước đây thế chấp vay ngân hàng hơn trăm tỷ đồng nhưng nếu bán đi chỉ được khoảng vài chục tỷ đồng. Nếu bán tài sản này, ngân hàng sẽ lỗ ngay vài chục tỷ đồng. Với một ngân hàng kinh doanh cả năm chỉ lãi vài tỷ đồng thì chỉ cần xử lý một tài sản như vậy coi như lỗ luôn, buộc họ phải tiếp tục hạch toán lãi. Quy định xử lý dần lãi dự thu trong 10 năm có tác động mạnh đến hạch toán, làm cho TCTD mạnh dạn xử lý nợ xấu. Tình trạng lãi giả lỗ thật cũng biến mất, đưa họ về thực tế, đồng thời hạn chế thất thoát cho ngân hàng.

“Có thực tế, ngân hàng không dám bán nhưng cũng không dám thu hồi tài sản về. Con nợ tiếp tục sử dụng tài sản để cho thuê, kinh doanh, con nợ thu lợi nhuận, còn ngân hàng lại thiệt”, TS Lê Xuân Nghĩa nói.

Cần cơ chế hỗ trợ sớm hơn

Nếu được Quốc hội thông qua, nghị quyết trên sẽ có hiệu lực thi hành ngay từ 1-7-2017 và được thực hiện trong thời hạn 5 năm. Đây là quỹ thời gian đủ để các ngân hàng yếu kém thuộc diện phải tái cơ cấu có thể “hồi sức” trở lại. Tuy nhiên, với một số trường hợp thì vẫn cần những cơ chế hỗ trợ cấp bách hơn, chẳng hạn như Sacombank.

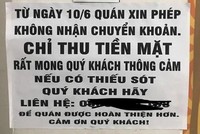

Sau khi lùi lịch đại hội cổ đông từ 28-4 sang 26-5, Sacombank đã có dự kiến nhân sự đề cử vào hội đồng quản trị và ban kiểm soát nhiệm kỳ mới. Tuy nhiên, muốn tổ chức được đại hội cổ đông, ngân hàng phải có báo cáo tài chính đã được kiểm toán. Trong khi đó, Sacombank vẫn chưa đáp ứng điều kiện này từ giai đoạn 2015 - 2016, bởi ngân hàng này đã chìm trong khó khăn triền miên sau khi sáp nhập Ngân hàng Phương Nam (Southern Bank) - một ngân hàng thuộc diện yếu kém.

Số liệu về tình hình tài chính của Sacombank cho thấy, tính đến hết ngày 31-3-2017, tổng tài sản của ngân hàng là trên 334.000 tỷ đồng, vốn điều lệ hơn 18.000 tỷ đồng với mạng lưới trên 100 chi nhánh và 400 điểm giao dịch trên cả nước. Đáng chú ý, nợ xấu nội bảng của Sacombank là hơn 10.000 tỷ đồng, chiếm 4,88% dư nợ tín dụng. Tuy nhiên, nếu xem xét cả phần nợ xấu đã bán sang Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam (VAMC), cùng lượng tiềm ẩn trong quy mô lớn của các khoản phải thu và lãi dự thu, tỷ lệ nợ xấu thực tế có thể sẽ ở mức rất cao. Nếu thực hiện trích lập dự phòng rủi ro theo đúng hạng mức cho lượng lớn trái phiếu VAMC, thoái lãi dự thu, chắc chắn

Sacombank sẽ tiếp tục gặp khó khăn trong cân đối tài chính. TS Nguyễn Đức Hưởng, người có tên trong danh sách ứng cử hội đồng quản trị Sacombank tại đại hội tới, cho biết, cá nhân ông vẫn chưa chính thức quyết định tham gia vào quá trình tái cơ cấu tại đây. Vì theo ông Hưởng, nếu không có cơ chế hỗ trợ cấp bách trong điều kiện không có nguồn lực mới thì “không ai có thể tái cơ cấu thành công Sacombank”.

Nhìn vào trường hợp Sacombank, một chuyên gia ngân hàng cho rằng cần có cơ chế hỗ trợ sớm hơn bởi “nước xa không cứu được lửa gần”. Dự kiến, ngân hàng này sẽ tổ chức đại hội cổ đông vào ngày 26-5 tới đây, nghĩa là trước đó phải có báo cáo tài chính đã được kiểm toán.

Vấn đề nằm ở chỗ là tính đến thời điểm đó thì cơ chế hỗ trợ theo Nghị quyết về xử lý nợ xấu của các TCTD (nếu được thông qua) vẫn... chưa có hiệu lực! Và nếu hạch toán theo quy định hiện hành thì Sacombank sẽ âm vốn điều lệ, có thể phải kiểm soát đặc biệt hoặc phá sản.

Một viễn cảnh rất xấu có thể xảy ra mà hệ lụy của nó không chỉ nằm ở Sacombank: thị trường chứng khoán khủng hoảng khi nhà đầu tư tháo chạy khỏi cổ phiếu STB (mã cổ phiếu của Sacombank), quyền lợi của 7 triệu khách hàng đang gửi tiền tại Sacombank bị ảnh hưởng và hiệu ứng domino lan rộng có thể khiến người dân ồ ạt rút tiền của hệ thống ngân hàng…