|

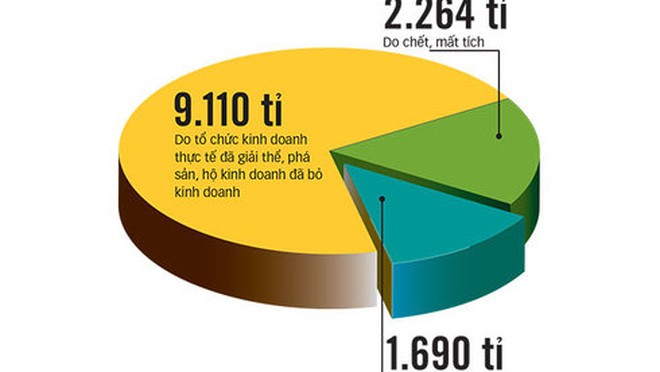

| Tổng hợp các trường hợp được xóa nợ - Nguồn: văn bản Bộ Tài chính trình Chính phủ - Đồ họa: N.KH. |

Nhiều ý kiến cũng cho rằng việc xóa nợ thuế sẽ tác động tiêu cực đến tâm lý của các DN tuân thủ nghiêm các chính sách về thuế.

Làm gọn sổ sách?

Trao đổi với chúng tôi, một đại diện Cục Thuế TP.HCM cho biết tính đến hết năm 2015, tổng nợ thuế trên địa bàn hơn 19.000 tỉ đồng, trong đó có hơn 6.100 tỉ đồng nợ khó thu và nợ chờ xử lý.

“Có những khoản nợ của những DN giải thể, phá sản, cá nhân bỏ trốn... đã tồn tại quá lâu, không có khả năng thu hồi nhưng cơ quan thuế vẫn cứ phải theo dõi. Những đối tượng này tới đây sẽ được lọc ra để Bộ Tài chính trình Chính phủ ra quyết định xóa nợ” - vị này cho biết.

Theo vị này, việc xóa nợ thuế là thông lệ mà nhiều quốc gia đã làm sau khi cơ quan thuế áp dụng hết các biện pháp cưỡng chế với DN mà không thu nợ được. Tuy nhiên, trong hơn 6.100 tỉ đồng nợ khó thu và nợ chờ xử lý trên địa bàn, con số được xóa nợ tối đa sẽ chỉ khoảng 4.000 tỉ đồng, do có những khoản không thuộc đối tượng được xóa nợ.

“Cơ quan thuế phải rà soát rất kỹ vì việc xóa nợ thuế này sẽ làm ngân sách mất một khoản thu rất lớn” - vị này nói.

Nhiều DN cũng bày tỏ quan tâm với thông tin được xóa nợ thuế này. Ông Cao Tiến Vị, Tổng giám đốc Công ty CP Giấy Sài Gòn (SGP), cho rằng điều mà DN mong muốn được biết nhất là việc xóa nợ thuế phải dựa trên căn cứ, phân loại, thành phần DN cụ thể như thế nào để đảm bảo công bằng.

“Chẳng biết có bao nhiêu phần trăm DN thật sự khó khăn, cần được hỗ trợ để tái hoạt động, hay đây là động tác làm... gọn sổ sách của cơ quan thuế?” - ông Vị đặt vấn đề. Cũng theo ông Vị, cần phải công khai, minh bạch những tiêu chí cụ thể, rõ ràng khi xét duyệt xóa nợ tiền thuế, tiền chậm nộp.

Ông Trần Việt Anh - tổng giám đốc Công ty Nam Thái Sơn - cũng cho rằng lý ra chính sách này nên áp dụng cho các DN vẫn còn khả năng hoạt động, đang kinh doanh nhưng từng gặp khó khăn trong quá khứ nên mới chậm nộp thuế, rồi bị phạt do chậm nộp. Như vậy sẽ tạo động lực và kích thích cho DN có cơ hội làm ăn trở lại.

Bên cạnh đó cần thông tin rõ ràng, cụ thể từng thành phần DN, tránh trường hợp “đánh lận con đen” để hợp thức hóa cho những yếu kém của thành phần DN khác nhằm được xóa nợ thuế.

Có đảm bảo công bằng?

Trao đổi với chúng tôi, ông Nguyễn Thái Sơn - giám đốc Công ty Tư vấn thuế Sài Gòn - cho rằng cần công bố dự thảo hướng dẫn về việc xóa nợ thuế, tiền chậm nộp trên trang web của cơ quan thuế để DN và chuyên gia có thể góp ý, bởi chính sách này ảnh hưởng đến DN được xóa nợ thuế và cả DN không nằm trong danh sách này.

Ngoài ra cũng cần công khai danh sách DN được xóa nợ thuế để DN, người dân giám sát, tránh việc lợi dụng. “Tiêu chí phải hết sức rõ ràng, có sự kiểm tra giám sát rất chặt nhằm bảo đảm sự bình đẳng giữa các DN” - ông Sơn nói.

Nhiều chuyên gia cũng cho rằng cần công bố rõ trong số nợ thuế, tiền chậm nộp được xóa bao nhiêu nợ là của DN tư nhân, hộ kinh doanh, bao nhiêu là của DN nhà nước.

Một chuyên gia cho rằng, Bộ Tài chính từng đề nghị xóa nợ thuế cho các DN nhà nước vào cuối năm 2015 nhưng dư luận không đồng tình. Do đó, dù đợt xóa nợ thuế lần này không phân biệt đối tượng DN, nhưng cần công bố rõ số nợ của DN nhà nước chiếm bao nhiêu.

“Trên thực tế có những DN nhà nước cố tình chây ì nợ thuế nhưng cơ quan thuế không dám mạnh tay như đối với các DN tư nhân. Nếu không công bố rõ ràng, DN có quyền nghi ngờ về sự công bằng trong chính sách này” - một chuyên gia nói.

Ông Đỗ Thiên Anh Tuấn - giảng viên Chương trình giảng dạy kinh tế Fulbright - lại đặt vấn đề rằng nguyên tắc xử lý tiền nợ thuế được Bộ Tài chính nêu là phải bảo đảm bình đẳng giữa các thành phần kinh tế, nhưng tại sao những DN đóng thuế và chấp hành đúng các quy định lại không được ưu đãi gì?

Điều này sẽ tạo ra một cơ chế khuyến khích DN làm điều không đúng thì vô cùng nguy hiểm. Chưa kể, một khi đã có cơ chế xóa tiền chậm nộp thuế được một lần, không có lý do gì sẽ không có thêm những lần khác.

“Điều này sẽ tác động đến tâm lý của DN là có thể chây ì thuế sẽ lại được hỗ trợ, trong khi những DN chấp hành tốt các quy định về thuế lại không được ưu đãi gì” - ông Anh Tuấn phân tích.

Cũng theo ông Tuấn, những nguyên nhân mà Bộ Tài chính đề cập để làm cơ sở xóa nợ tiền chậm nộp cho DN, như DN bị đối tác phá bỏ hợp đồng kinh tế, hoặc phải vay các tổ chức tín dụng với lãi suất cao... là không hợp lý. Bởi lẽ, đây là những rủi ro trong quá trình hoạt động của DN, chứ không thể được xếp vô thành nguyên nhân khách quan.

“Nhà nước không nên hỗ trợ những rủi ro phát sinh này, vì như thế sẽ rất bất công với những DN đang phải đối mặt với vô vàn khó khăn khác” - ông Tuấn nói.

Phải xin ý kiến cử tri về xóa nợ thuế

Ủy ban Tài chính - ngân sách của Quốc hội vừa có văn bản gửi Bộ Tài chính đề nghị lùi thời gian trình Quốc hội nghị quyết về xóa nợ thuế và nghị quyết bổ sung đối tượng miễn thuế sử dụng đất nông nghiệp, do dự kiến chương trình phiên họp thứ 46 của Ủy ban Thường vụ Quốc hội và chương trình kỳ họp thứ 11 Quốc hội khóa XIII không có nội dung này.

Đặc biệt, việc xóa nợ tiền thuế, tiền chậm nộp thuế là những nội dung phức tạp, có tác động rất lớn đến kinh tế - xã hội của đất nước. Trong khi đó, thời gian để cơ quan thẩm tra nghiên cứu, khảo sát và lấy ý kiến cử tri để chuẩn bị tốt cho báo cáo thẩm tra không nhiều.

Trước đó, tại hội nghị triển khai nhiệm vụ ngành thuế vừa diễn ra, Thứ trưởng Bộ Tài chính Đỗ Hoàng Anh Tuấn đã chỉ đạo Tổng cục Thuế phải hoàn thiện dự thảo nghị quyết của Quốc hội về xóa nợ, phạt chậm nộp thuế của doanh nghiệp trong năm nay.

Trong đó, nợ thuế được xóa phải do nguyên nhân bất khả kháng và xóa nợ của doanh nghiệp đã giải thể, phá sản, ngừng kinh doanh.

LÊ THANH

Theo số liệu của Tổng cục Thống kê, số DN gặp khó khăn phải giải thể hoặc ngừng hoạt động tăng theo từng năm. Năm 2013, con số này là 60.737 DN. Đến năm 2014, cả nước có 67.823 DN gặp khó khăn buộc phải giải thể, tạm ngừng hoạt động có thời hạn hoặc ngừng hoạt động chờ đóng mã số.

Trong năm 2015, con số này là 71.391 DN, tăng 22,4% so với năm 2014, bao gồm 15.649 DN đăng ký tạm ngừng hoạt động có thời hạn và 55.742 DN ngừng hoạt động chờ đóng mã số DN hoặc không đăng ký.