|

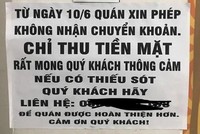

| Tình trạng mất thanh khoản của SCB năm 2022 được phát hiện ở giai đoạn quá muộn. Ảnh: SL |

Theo quy định tại Dự thảo Luật Các TCTD được trình cho ý kiến tại Kỳ họp thứ 5, Quốc hội khóa XV, TCTD được can thiệp sớm khi thuộc 1 trong 6 trường hợp. Đó là: Không duy trì được tỷ lệ khả năng chi trả trong 3 tháng liên tục; không duy trì được tỷ lệ an toàn vốn trong 6 tháng liên tục; số lỗ lũy kế của TCTD lớn hơn 20% giá trị của vốn điều lệ và các quỹ dự trữ ghi trong báo cáo tài chính đã được kiểm toán gần nhất hoặc theo kết luận thanh tra, kiểm toán của cơ quan nhà nước có thẩm quyền; xếp hạng dưới mức trung bình trở xuống theo quy định của Ngân hàng Nhà nước; có nguy cơ mất khả năng chi trả, nguy cơ mất khả năng thanh toán theo quy định của Ngân hàng Nhà nước; bị rút tiền hàng loạt khi có nhiều người gửi tiền cùng đến rút tiền dẫn đến TCTD lâm vào tình trạng mất khả năng chi trả và không tự khắc phục được.

Tại Báo cáo thẩm tra về Dự án Luật Các TCTD (sửa đổi), Ủy ban Kinh tế của Quốc hội cho rằng, việc can thiệp sớm theo quy định của Dự thảo Luật thực chất là xử lý TCTD đã lâm vào tình trạng khó khăn, thậm chí đứng trước nguy cơ đổ vỡ.

Ngân hàng Thế giới cũng cho rằng, các yếu tố kích hoạt can thiệp sớm tại Dự thảo là quá muộn để có thể hỗ trợ. Theo quy định hiện hành, tùy theo mức độ của từng TCTD, Ngân hàng Nhà nước (NHNN) sẽ áp dụng các biện pháp phù hợp như khuyến nghị, cảnh báo, giám sát tăng cường, can thiệp sớm, kiểm soát đặc biệt. Tuy nhiên, hồ sơ Dự án Luật chưa đánh giá thực trạng thực hiện giám sát tăng cường, những khó khăn, bất cập khi thực hiện biện pháp này để đề xuất đưa vào Dự thảo Luật; cũng chưa đánh giá, làm rõ được sự tương quan giữa các biện pháp từ giám sát tăng cường đến can thiệp sớm và kiểm soát đặc biệt dẫn đến không làm rõ được bản chất của việc “can thiệp sớm” để có những biện pháp, công cụ tương ứng phù hợp.

Ủy ban Kinh tế đề nghị rà soát các trường hợp cần áp dụng can thiệp sớm phù hợp hơn, và nên quy định theo hướng luật hóa những trường hợp thực hiện giám sát tăng cường mà đã được thực hiện ổn định, có hiệu quả trong thực tiễn để thể hiện đúng bản chất của việc “can thiệp sớm”, không chuyển các trường hợp kiểm soát đặc biệt thành trường hợp can thiệp sớm. Điều chỉnh theo hướng như vậy cũng sẽ tương thích với các biện pháp can thiệp sớm quy định tại Điều 145 Dự thảo Luật.

Một số ý kiến cho rằng, cần làm rõ trách nhiệm của TCTD cũng như cơ quan quản lý nhà nước khi để xảy ra các trường hợp như trên mà chưa có các biện pháp xử lý kịp thời ngay từ ban đầu.

TS. Nguyễn Hữu Huân, Trưởng bộ môn Thị trường Tài chính, Đại học Kinh tế TP.HCM cho rằng, nếu chờ đợi những dấu hiệu nhận biết tại các trường hợp được can thiệp sớm theo quy định tại Dự thảo thì hầu như không còn cứu kịp mà chỉ có thể đưa ngân hàng vào diện kiểm soát đặc biệt hoặc mua lại 0 đồng như đã từng áp dụng.

“Thay vào đó, thực trạng rủi ro của ngân hàng cần phải được nhận biết sớm hơn để kịp thời hỗ trợ và ngăn ngừa tình trạng mất thanh khoản hoặc rủi ro cho cả hệ thống. Để làm được như vậy, cách tốt nhất là nên định kỳ thực hiện kiểm tra sức chịu đựng của các ngân hàng để đánh giá các vấn đề thanh khoản, rủi ro thị trường, từ đó tính toán khả năng đối phó, mức độ tổn thương (nếu có) của TCTD trước các biến cố có thể xảy ra. Ví dụ, đưa ra một hoặc một số giả định như thanh khoản sụt giảm, lãi suất tăng mạnh, kinh tế vĩ mô xấu để đánh giá khả năng ứng phó của ngân hàng”, ông Huân lý giải.

Cũng theo vị giảng viên này, cần dự báo những bất ổn trước sự đổi thay của chính sách hoặc diễn biến thị trường. Chẳng hạn, khi thay đổi các quy định liên quan thị trường trái phiếu doanh nghiệp, thị trường cổ phiếu hoặc khi thị trường tài chính thế giới chuyển trạng thái thì cần dự báo trước tác động để thực hiện kiểm tra ngay sức chịu đựng với một số ngân hàng và tìm giải pháp can thiệp sớm.

Tình trạng mất thanh khoản của SCB năm 2022 được phát hiện ở giai đoạn quá muộn khi TCTD có xu hướng che giấu các rủi ro về thanh khoản, đến lúc không “gồng” nổi thì mới bung và rất khó cứu. Do đó, việc thường xuyên thanh tra, giám sát sức khỏe các ngân hàng có thể giúp can thiệp kịp thời, giảm tổn thất cho ngân hàng và giảm rủi ro cho hệ thống.

Theo TS. Cấn Văn Lực, thành viên Hội đồng Tư vấn chính sách tài chính - tiền tệ quốc gia, cảnh báo sớm và can thiệp sớm là biện pháp quan trọng để ngăn chặn tình trạng xấu, tồi tệ hơn có thể xảy ra. “Các biện pháp can thiệp sớm cần phải kịp thời, đúng liều lượng và hiệu quả. Để làm được như vậy, NHNN cần được trao đủ thẩm quyền cần thiết với quy trình thực hiện cụ thể, trong đó, NHNN là bên cho vay đặc biệt khi TCTD rơi vào tình trạng khó khăn. Do đó, bên cạnh việc đưa ra các dấu hiệu nhận biết rủi ro để can thiệp sớm, cần xây dựng khung quy trình xử lý khủng hoảng, tránh tình trạng khi có vấn đề thì các cơ quan chức năng lại phải xin cơ chế xử lý khiến vấn đề trở nên trầm trọng và có thể gây rủi ro cho cả hệ thống”, ông Lực nhấn mạnh.