|

| Khoảng 94% dư nợ tín dụng bất động sản là cho vay trung và dài hạn trong khi nguồn huy động chủ yếu của ngân hàng là vốn ngắn hạn. Ảnh: Lê Tiên |

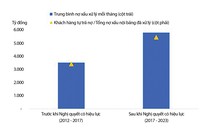

Trả lời chất vấn của đại biểu Quốc hội ngày 8/6, Thống đốc Ngân hàng Nhà nước (NHNN) Nguyễn Thị Hồng cho biết, nhiều năm qua, ngành ngân hàng luôn coi BĐS là lĩnh vực cần chú trọng kiểm soát rủi ro về thanh khoản và kỳ hạn.

“Nếu đến hạn tất toán sổ tiết kiệm, khách hàng đến rút tiền mà nhiều khoản vay BĐS vẫn chưa đòi được nợ thì rất đáng ngại. Do đó, NHNN có quy định kiểm soát chặt chẽ. Với tài sản bảo đảm là BĐS, NHNN yêu cầu các tổ chức tín dụng (TCTD) thường xuyên đánh giá lại giá trị tài sản, nhận diện rủi ro. Với tài sản bảo đảm là BĐS ở các địa bàn có tình trạng “sốt giá”, NHNN chỉ đạo các TCTD cẩn trọng trong kiểm soát rủi ro với việc cho vay ở khu vực này”, Thống đốc Nguyễn Thị Hồng nói.

Dù vậy, NHNN cho biết, việc kiểm soát tín dụng BĐS cũng gặp một số khó khăn. Đó là, thị trường BĐS biến động mạnh, tình trạng thổi giá gây sốt ảo, tình trạng đấu giá đất với giá cao bất thường… ảnh hưởng đến việc cấp tín dụng, định giá tài sản bảo đảm của TCTD.

Bên cạnh đó, mặc dù tình hình cấp tín dụng cũng như chất lượng tín dụng đối với lĩnh vực này vẫn đang được NHNN kiểm soát ổn định, nhưng để hạn chế tác động của thị trường BĐS đối với kinh tế vĩ mô, tiền tệ, cần có các giải pháp mang tính toàn diện, đồng bộ với sự phối hợp của các bộ, ban, ngành có liên quan để lành mạnh hóa, xây dựng thị trường BĐS an toàn, bền vững.

Với nhận định như vậy, ngành ngân hàng đang thực hiện một số giải pháp như: hoàn thiện hành lang pháp lý thông qua việc ban hành văn bản quy phạm pháp luật về các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động ngân hàng; giám sát chặt chẽ tốc độ tăng trưởng dư nợ và chất lượng tín dụng đối với lĩnh vực BĐS để kịp thời phát hiện dấu hiệu tiềm ẩn rủi ro và có biện pháp xử lý phù hợp, góp phần bảo đảm an toàn hoạt động hệ thống các TCTD.

Đồng thời, ngành ngân hàng tăng cường công tác thanh tra, kiểm tra, chú trọng tập trung kiểm tra hồ sơ cấp tín dụng lĩnh vực BĐS của các TCTD. Từ đó phát hiện vấn đề, tồn tại, vi phạm trong hoạt động cấp tín dụng để kịp thời xử lý vi phạm, đưa ra các kiến nghị, khuyến nghị cụ thể hạn chế rủi ro của TCTD.

TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng cho rằng, tín dụng BĐS chiếm 20% tổng dư nợ tín dụng toàn nền kinh tế là một tỷ lệ lớn và chưa hợp lý trong bối cảnh cần tập trung tín dụng cho các lĩnh vực sản xuất, kinh doanh. Hơn nữa, có trường hợp cán bộ tín dụng lách quy định để chuyển các khoản vay từ lĩnh vực BĐS sang các lĩnh vực khác như vay tiêu dùng. Mặt khác, thị trường BĐS bắt đầu có dấu hiệu chững giá và thanh khoản kém ở một số khu vực là điều đáng ngại với khả năng tất toán của các khoản vay BĐS.

TS. Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam (VNBA) cho rằng: “Hiện tại, khoảng 70% tài sản bảo đảm cho các khoản vay tại ngân hàng là BĐS, tỷ lệ khá lớn trên tổng dư nợ. Trong lúc này ngân hàng nên hết sức thận trọng khi cho vay BĐS. Ngân hàng nào thấy tỷ lệ cho vay BĐS ở mức cao thì cần rà soát để điều chỉnh phù hợp”.

Theo TS. Nguyễn Quốc Hùng, lĩnh vực BĐS có rủi ro khá cao nên cần thận trọng, không nên đặt vấn đề siết hay cấm cho vay, phải xem xét chia sẻ, đồng hành, hỗ trợ để không xảy ra tình trạng “sốt nóng, sốt lạnh, hoặc đóng băng”. Bởi điều này sẽ không chỉ ảnh hưởng đến doanh nghiệp BĐS, mà còn ảnh hưởng tiêu cực với các TCTD.