|

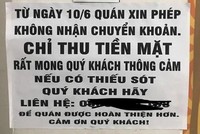

| Việc nhiều ngân hàng huy động nguồn vốn trái phiếu tiềm ẩn rủi ro cho cả thị trường ngân hàng và nền kinh tế. Ảnh: Việt Trần |

Đối mặt với hệ số CAR

Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) vừa công bố đã hoàn tất 3 đợt phát hành trái phiếu kỳ hạn 6 năm, huy động được 329,3 tỷ đồng. Ngân hàng TMCP Quân đội (MBBank) cũng huy động được nguồn vốn trái phiếu dài hạn (5 năm và 10 năm) đạt 1.387,9 tỷ đồng. Một số ngân hàng khác cũng đã thông tin về kết quả các đợt tăng vốn tương tự.

Việc tăng vốn của các ngân hàng trong thời gian gần đây vừa để phục vụ nhu cầu vốn cho hoạt động cho vay, vừa để đáp ứng yêu cầu về tỷ lệ an toàn vốn (CAR - tỷ lệ vốn tự có trên tài sản có rủi ro) tối thiểu theo Thông tư 41/2016/TT-NHNN có hiệu lực từ ngày 1/1/2020 (Thông tư 41).

Số liệu thống kê của Ngân hàng Nhà nước tính đến 31/5/2018 cho thấy, CAR của toàn hệ thống ngân hàng là 12,14%. Đây là một con số tưởng như rất an toàn so với ngưỡng yêu cầu 8% tại Thông tư 41, song trên thực tế, CAR của các ngân hàng dự kiến sẽ giảm đi đáng kể theo cách tính mới bởi tử số của hệ số này vẫn giữ nguyên nhưng mẫu số tăng lên đáng kể - thay vì chỉ tính tài sản có điều chỉnh rủi ro hoạt động tín dụng thì cách tính mới sẽ bổ sung tài sản có rủi ro thị trường.

Chia sẻ quan điểm cá nhân về điều này, TS. Nguyễn Trí Hiếu - chuyên gia tài chính ngân hàng - cho rằng, tổng tài sản có rủi ro của các ngân hàng sẽ “phình” đáng kể và CAR của toàn hệ thống sẽ giảm mạnh, thậm chí có thể chỉ còn 6% theo cách tính mới. Kết quả là, nhiều ngân hàng có thể không đáp ứng yêu cầu này vào thời điểm 1/1/2020 nếu không tăng được vốn.

Đây là một trong các lý do khiến việc phát hành trái phiếu để bổ sung nguồn vốn được nhiều ngân hàng lựa chọn trong thời gian gần đây. Tuy nhiên, theo ông Hiếu, cách làm này không “bền” và tiềm ẩn rủi ro về kỳ hạn cho cả ngân hàng và rủi ro lãi suất cho nền kinh tế. Trái phiếu là một công cụ nợ để tạo nguồn vốn bổ sung ở dạng vốn vay cho ngân hàng. Đến thời điểm đáo hạn, ngân hàng buộc phải có đủ nguồn tiền để trả cho trái chủ cả vốn lẫn lãi. Khi đó, nguồn vốn bị giảm sút đáng kể và ngân hàng lại phải tìm cách xoay nguồn tiền mới.

Mặt khác, để tăng sức hút với loại giấy tờ có giá này, ngân hàng thường đưa ra lãi suất ở mức hấp dẫn. Nếu cách phát hành này bị lạm dụng trong thời gian dài thì rủi ro mặt bằng lãi suất của cả nền kinh tế bị đẩy lên cao là hoàn toàn có thể xảy ra, gây khó khăn cho doanh nghiệp.

“Vì vậy, giải pháp tạm thời này chỉ nên áp dụng trong một thời gian nhất định và ngân hàng muốn phát triển bền vững phải dựa trên vốn cổ phần chứ không thể là vốn vay”, ông Hiếu nhấn mạnh.

Tăng vốn cổ phần “đụng” trần sở hữu

Thực tế, ngoài việc phát hành trái phiếu như trên, các ngân hàng có những cách đẩy vốn bền vững hơn song không dễ thực thi trong điều kiện kinh tế và hành lang pháp lý hiện nay. Đó là: giữ lại lợi nhuận hoặc một phần lợi nhuận để tăng vốn; yêu cầu các cổ đông hiện hữu rót thêm vốn; sáp nhập với ngân hàng khác; mời gọi cổ đông mới để bổ sung vốn.

Bình luận về các giải pháp này, ông Hiếu cho rằng, việc mời gọi thêm nhà đầu tư mới, đặc biệt là các nhà đầu tư nước ngoài là hợp lý nhất trong bối cảnh hiện nay, bởi họ là những người có tiềm lực tài chính rất mạnh và có thể có năng lực điều hành tốt. Tuy nhiên, việc tham gia của các cổ đông nước ngoài đang bị giới hạn về tỷ lệ sở hữu ở mức 30% vốn điều lệ của một ngân hàng thương mại Việt Nam.

“Đây là một điểm nghẽn khiến dòng vốn đầu tư nước ngoài chưa thể đổ nhiều vào các ngân hàng Việt Nam. Theo tôi, để thu hút các nhà đầu tư nước ngoài, Chính phủ nên mạnh dạn nới tỷ lệ này lên 51% và giới hạn 49% ở một số ngân hàng đặc biệt”, ông Hiếu nói.

Kể cả trong trường hợp được nới giới hạn sở hữu của nhà đầu tư nước ngoài như phương án vị chuyên gia trên đề xuất, các ngân hàng cũng không hẳn dễ dàng thực hiện, bởi tình trạng pha loãng cổ phiếu theo phương án này có thể khiến nhiều cổ đông không mặn mà.

“Đúng là cổ đông của các ngân hàng lớn và hoạt động tốt sẽ thấy thiệt thòi với phương án này, song với những ngân hàng nhỏ và đang gặp khó về nguồn vốn thì không còn cách nào tốt hơn. Họ buộc phải chọn lựa, hoặc có cổ đông mới và vực dậy ngân hàng, hoặc chấp nhận tình trạng làm ăn lình xình và có thể đi vào ngõ cụt trước các yêu cầu khắt khe của Ngân hàng Nhà nước”, ông Hiếu bình luận.