|

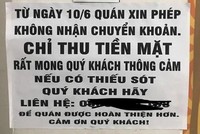

| Dự thảo Luật Thuế thu nhập doanh nghiệp quy định áp dụng thuế suất 17% đối với doanh nghiệp có tổng doanh thu năm từ trên 3 tỷ đồng đến không quá 50 tỷ đồng. Ảnh: Lê Tiên |

Chính sách này được kỳ vọng sẽ hỗ trợ tích cực cho nhóm DN nhỏ và siêu nhỏ, nhưng cần có các quy định, giám sát thực chi chặt chẽ để tránh tình trạng DN cứ nhỏ mãi để lách luật và trục lợi chính sách.

Qua nhiều lần sửa đổi, bổ sung một số quy định, Luật thuế TNDN 2008 đã giảm mức thuế suất phổ thông thuế TNDN từ 25% xuống 22% từ ngày 1/1/2014, riêng DN quy mô nhỏ được áp dụng mức thuế 20% ngay từ ngày 1/7/2013. Từ ngày 1/1/2016, mức thuế suất thuế TNDN phổ thông áp dụng cho mọi loại hình DN là 20%.

Bộ Tài chính cho biết, qua hơn 15 năm thực thi, Luật thuế TNDN cũng đã bộc lộ một số điểm bất cập, không còn phù hợp với bối cảnh kinh tế trong nước và quốc tế hiện nay. Trong đó, điểm đáng chú ý là chưa có chính sách ưu đãi thuế nhằm hỗ trợ, khuyến khích DN nhỏ và siêu nhỏ theo định hướng của Đảng và Nhà nước.

Để khắc phục hạn chế này, Dự thảo Luật Thuế TNDN quy định áp dụng thuế suất 15% đối với DN có tổng doanh thu năm không quá 3 tỷ đồng; thuế suất 17% đối với DN có tổng doanh thu năm từ trên 3 tỷ đồng đến không quá 50 tỷ đồng. Quy định doanh thu làm căn cứ xác định DN thuộc đối tượng được áp dụng thuế suất 17% hay 15% là tổng doanh thu của năm trước liền kề. Trường hợp DN mới thành lập, giao Chính phủ quy định cụ thể tổng doanh thu làm căn cứ áp dụng cho phù hợp với yêu cầu quản lý.

Quy định thuế suất ưu đãi 15% và 17% không áp dụng với DN là công ty con hoặc công ty có quan hệ liên kết mà DN trong quan hệ liên kết không phải là DN đáp ứng điều kiện áp dụng thuế suất ưu đãi, để đảm bảo việc thực hiện ưu đãi thuế được thực hiện đúng mục tiêu, hạn chế xói mòn cơ sở thuế.

Theo chia sẻ của Ban soạn thảo, tại Trung Quốc, mức thuế suất thuế TNDN phổ thông là 25%, DN có quy mô nhỏ được áp dụng mức thuế suất ưu đãi là 20%. Tại Thái Lan, mức thuế suất thuế TNDN phổ thông là 20%, các DN có quy mô nhỏ được áp dụng thuế suất ưu đãi ở mức thấp hơn, cụ thể: DN có thu nhập chịu thuế từ 300.000 baht/năm trở xuống được miễn thuế; từ 300.001 - 3.000.000 baht/năm được áp dụng mức thuế suất 15% và trên 3.000.000 baht/năm áp dụng mức thuế suất 20%. Tại Hàn Quốc, quốc gia này áp dụng mức thuế suất 10% đối với 200 triệu Won chịu thuế đầu tiên; 20% đối với phần thu nhập chịu thuế từ 200 triệu Won đến 20 tỷ Won; 22% đối với phần thu nhập chịu thuế trên 20 tỷ Won. Hà Lan áp dụng thuế suất 20% đối với 200.000 EUR thu nhập chịu thuế đầu tiên, 25% đối với phần thu nhập chịu thuế vượt 200.000 EUR…

Ở nước ta hiện nay số lượng DN có quy mô nhỏ, trong đó chủ yếu là DN nhỏ và siêu nhỏ, chiếm đa số trong tổng số DN đang hoạt động và đang giữ một vị trí đặc biệt quan trọng trong phát triển kinh tế cũng như ổn định xã hội. Trong tổng số khoảng 900.000 DN đã được thành lập và hoạt động, số DN nhỏ và siêu nhỏ chiếm gần 94%.

|

Trong khoảng 900.000 doanh nghiệp đã được thành lập và hoạt động, số doanh nghiệp nhỏ và siêu nhỏ chiếm gần 94%. Ảnh: Nhã Chi |

Tham khảo kinh nghiệm quốc tế cho thấy, ở nhiều quốc gia, khối DN có quy mô nhỏ là mục tiêu trọng tâm của các chính sách phát triển kinh tế. Chính phủ nhiều nước đã thông qua các chính sách và chương trình hỗ trợ trên nhiều phương diện nhằm tạo điều kiện thuận lợi và thúc đẩy sự phát triển của loại hình DN này, trong đó chính sách hỗ trợ về thuế là công cụ thường được các nước sử dụng theo hướng quy định mức thuế suất ưu đãi (có thể là mức thuế suất cố định hoặc mức thuế suất lũy tiến theo quy mô thu nhập). Thực tế, phần lớn các nước áp dụng mức thuế suất thuế TNDN thấp hơn mức thuế suất phổ thông cho các DN có quy mô nhỏ, phân biệt theo quy mô doanh thu hoặc mức thu nhập chịu thuế.

Theo PGS.TS. Đinh Trọng Thịnh, chuyên gia kinh tế, việc giảm thuế suất từ 20% xuống mức 15% - 17% là một bước giảm đáng kể, góp phần khuyến khích các DN để dành được một phần lợi nhuận, tái đầu tư hoặc mở rộng sản xuất. Tuy nhiên, việc đề xuất áp dụng các chính sách hỗ trợ DN có quy mô nhỏ cần phải dựa trên nguyên tắc: hỗ trợ đúng, trúng đối tượng để đạt được lợi ích kinh tế, xã hội cao nhất, tránh dàn trải, làm giảm hiệu quả chính sách, nhất là trong bối cảnh việc cơ cấu lại ngân sách nhà nước nhằm đảm bảo bền vững tài khóa Việt Nam tiếp tục được đặt ra. “Luật Hỗ trợ DN nhỏ và vừa cũng đã có các tiêu chí cụ thể để xác định DN nhỏ. Do đó, cần thực thi tốt các quy định này”, ông Thịnh nói.

Ông Đinh Tuấn Minh, Giám đốc nghiên cứu Trung tâm Nghiên cứu giải pháp thị trường cho các vấn đề kinh tế và xã hội cho biết: “Khảo sát của chúng tôi cho thấy, DN có mức doanh thu đến 3 tỷ đồng/năm chiếm tỷ lệ rất lớn tại các địa phương. Họ khá năng động trong các hoạt động sản xuất kinh doanh, góp phần cải thiện kinh tế địa phương. Việc giảm thuế cho các DN siêu nhỏ và DN nhỏ chắc chắn sẽ mang lại hiệu quả tốt. Tuy nhiên, để đảm bảo thực thi chính sách hiệu quả, công bằng và minh bạch, cần lưu ý đến việc xây dựng và thực thi các chính sách để hạn chế tình trạng cá nhân đăng ký thành lập nhiều DN thông qua các mối quan hệ để phân tán doanh thu của DN, từ đó giảm mức thuế phải nộp”.

Cùng quan điểm, ông Tô Hoài Nam, Phó Chủ tịch kiêm Tổng Thư ký Hiệp hội DN nhỏ và vừa Việt Nam cho rằng, chủ trương giảm thuế TNDN cho các DN nhỏ và siêu nhỏ là rất tích cực, song các quy định thực thi cần hết sức rõ ràng, minh bạch, thuận lợi cho DN và tăng chất lượng giám sát. Đồng thời, bên cạnh việc giảm thuế, cần có cách chính sách hỗ trợ DN nhỏ tiếp cận các điều kiện kinh doanh thuận lợi hơn (như mặt bằng sản xuất kinh doanh, hỗ trợ vốn để thực hiện chuyển đổi số…), tạo môi trường nuôi dưỡng DN nhỏ, hướng tới mục tiêu lớn lên đóng góp lại cho ngân sách nhà nước, chứ không chỉ dừng lại ở quy mô nhỏ và siêu nhỏ.