|

| Do tác động của dịch Covid-19, tín dụng những tháng đầu năm có xu hướng tăng thấp hơn so với cùng kỳ các năm trước. Ảnh: Lê Tiên |

Hiện mặt bằng lãi suất huy động sau điều chỉnh của TCTD phổ biến ở mức 0,1 - 0,2%/năm đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng; 4 - 4,25%/năm đối với tiền gửi có kỳ hạn từ 1 đến dưới 6 tháng; 5,1 - 6,6%/năm đối với tiền gửi có kỳ hạn từ 6 tháng đến dưới 12 tháng; kỳ hạn từ 12 tháng trở lên ở mức 6,6 - 7,4%/năm. Các TCTD áp dụng lãi suất cho vay tối đa đối với khách hàng thuộc các lĩnh vực ưu tiên hiện ở mức 5%/năm.

Do tác động của dịch Covid-19, cầu tín dụng giảm, tín dụng những tháng đầu năm có xu hướng tăng thấp hơn so với cùng kỳ các năm trước nhưng dần có dấu hiệu cải thiện. Cụ thể, tháng 1 tăng 0,1%, tháng 2 tăng 0,07%, tháng 3 tăng 1,1%, tháng 4 tăng 1,42% so với cuối năm 2019 (cùng kỳ năm 2019 tăng 4,44%). Ảnh hưởng của dịch bệnh dẫn đến khách hàng gặp khó khăn trong việc trả nợ ngân hàng đúng hạn, dư nợ dự kiến bị ảnh hưởng là khoảng 1,8 đến 2 triệu tỷ đồng, chiếm khoảng 23% dư nợ toàn hệ thống.

Trước một số ý kiến về việc khó tiếp cận vốn do khó tự chứng minh ảnh hưởng bởi Covid-19 và phương án kinh doanh, ông Nguyễn Quốc Hùng, Vụ trưởng Vụ Tín dụng thuộc NHNN cho biết, Thông tư 01/2020/TT-NHNN của NHNN quy định theo hướng rất mở, trao quyền tự chủ cho các TCTD trong việc xem xét quyết định thực hiện các giải pháp hỗ trợ cho các khách hàng bị ảnh hưởng bởi dịch dẫn đến sụt giảm doanh thu, thu nhập. Quy trình thẩm định, đánh giá khách hàng phải do các TCTD ban hành theo quy định nội bộ của họ và phải phù hợp với từng khách hàng.

NHNN đã yêu cầu các TCTD phải công bố công khai quy trình thủ tục; đơn giản hóa quy trình thủ tục nội bộ, tạo thuận lợi hơn nữa cho khách hàng vay vốn nhưng không nới lỏng, hạ thấp điều kiện tín dụng để đảm bảo chất lượng tín dụng, duy trì an toàn hoạt động ngân hàng; NHNN chi nhánh các tỉnh, thành phố thiết lập đường dây nóng để tiếp nhận, xử lý kịp thời, triệt để từng trường hợp khách hàng gặp vướng mắc, đồng thời xử lý nghiêm các trường hợp thiếu trách nhiệm, gây khó khăn, chậm trễ hỗ trợ khách hàng.

Còn theo TS. Cấn Văn Lực, thành viên Hội đồng Tư vấn chính sách tài chính tiền tệ quốc gia, Thông tư 01 là đột phá trong hỗ trợ tín dụng cho doanh nghiệp. Tuy nhiên, đừng quá chú trọng vì vốn rẻ nên đi vay, quan trọng hơn là vay về để làm gì, khả năng cân đối, trả nợ như thế nào. Các doanh nghiệp hay cá nhân phải thực hiện đúng cam kết hợp đồng tín dụng, bởi nếu vi phạm thì sau này rất dễ bị hạ tín nhiệm, tiếp cận tín dụng sẽ khó khăn hơn.

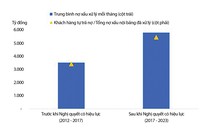

Về nhu cầu và khả năng hấp thụ vốn tín dụng trong năm nay, ông Lực cho rằng, năm nay nhu cầu vốn của người dân và doanh nghiệp đều tương đối thấp. Dù vậy, nhu cầu vốn đã bắt đầu tăng trở lại từ đầu tháng 4, với tăng trưởng tín dụng đến hết tháng 4 là 1,32% nhưng vẫn thấp hơn so với năm ngoái (4,56%). Đến tháng 5, đã có những tín hiệu tăng trưởng tín dụng tương đối tốt.

“Với các giải pháp tích cực của Chính phủ, khả năng nền kinh tế bật lò xo là khá lớn từ nhu cầu nội địa. Do đó, nếu có biện pháp kích cầu trong nước, bao gồm cả tiêu dùng nội địa thì khả năng tăng trưởng nhanh hơn. Theo tôi, tín dụng sẽ tăng trở lại, đến hết quý II sẽ đạt khoảng 3,5 - 4%, hết năm khoảng 9 - 10%. Nếu tăng trưởng GDP năm nay phấn đấu đạt 4 - 5%, thì tín dụng tăng khoảng 9 - 10%, gấp hơn 2 lần là tương đối phù hợp. Nhu cầu về vốn của người dân và doanh nghiệp đang phục hồi và sẽ tăng lên trong thời gian tới”, ông Cấn Văn Lực nhấn mạnh.

Cùng quan điểm về điều này, các chuyên gia của Công ty Chứng khoán VNDirect cho rằng, các chính sách hỗ trợ nền kinh tế của Chính phủ như cắt giảm lãi suất, cho phép hoãn thời hạn nộp thuế, yêu cầu ngân hàng giảm lãi suất đối với các doanh nghiệp bị ảnh hưởng bởi đại dịch đã giúp tăng trưởng tín dụng có chút khởi sắc. Thời gian tới, các lực đẩy tích cực với tăng trưởng tín dụng là lãi suất điều hành và trần lãi suất thấp hơn sẽ tạo điều kiện để các ngân hàng giảm lãi suất cho vay. Bên cạnh đó, việc đẩy mạnh đầu tư công sẽ tạo ra việc làm, từ đó tạo ra nhu cầu tín dụng.