|

| Nguồn: Báo cáo ngành ngân hàng của Agriseco |

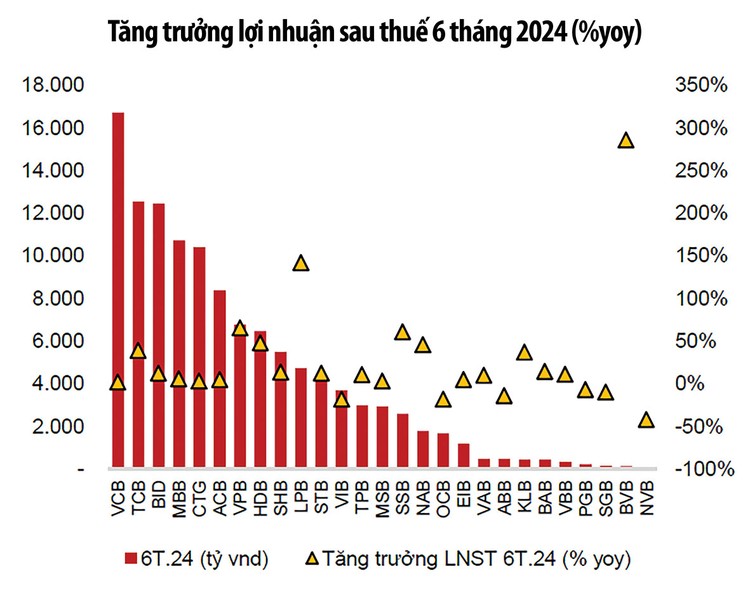

Dẫn đầu về đà tăng trưởng lợi nhuận trong nửa đầu năm 2024 là Ngân hàng Bản Việt (BVBank) với 153 tỷ đồng lợi nhuận trước thuế, tương ứng tăng 284% so với cùng kỳ năm ngoái và đã hoàn thành 76% kế hoạch cả năm. BVBank cho biết, một trong những yếu tố quan trọng giúp ngân hàng đạt được kết quả này là tích cực kiểm soát chi phí.

Đối với hoạt động kinh doanh cốt lõi, trong khi thu nhập từ lãi giảm 13% thì chi phí vốn được ngân hàng tối ưu hóa, giảm 29% so với cùng kỳ, nhờ vậy BVBank ghi nhận tổng thu nhập lãi thuần 1.023 tỷ đồng, tăng 57% so với 6 tháng đầu năm 2023. Hoạt động kinh doanh ngoại hối cũng khởi sắc, tăng trưởng 65% so với cùng kỳ nhờ doanh số mua bán ngoại tệ tăng mạnh.

Về tăng trưởng tín dụng, quý I/2024, BVBank gặp nhiều khó khăn do một phần tác động từ bối cảnh chung của thị trường, đến quý II, hoạt động cho vay khởi sắc với nhiều gói vay lãi suất ưu đãi, chính sách cạnh tranh tiếp cận khách hàng, từ đó dư nợ cho vay đạt gần 59.600 tỷ đồng, tăng 10,6% so với cùng kỳ và tăng 3,2% so với cuối năm 2023.

Ngân hàng LPBank báo lãi tăng 142% so với cùng kỳ năm ngoái, tăng trưởng tín dụng 15,23% so với thời điểm 31/12/2023. Báo cáo của LPBank nêu một số nguyên nhân tạo nên tăng trưởng lợi nhuận lớn. Thứ nhất, tình hình kinh tế thế giới và trong nước có nhiều khởi sắc, hoạt động kinh doanh của nhiều cá nhân và doanh nghiệp phục hồi, cần bổ sung vốn lưu động. LPBank đã thực hiện giải ngân cho vay ngay từ đầu năm để đáp ứng vốn cho nền kinh tế nên thu nhập lãi thuần tăng so với cùng kỳ năm trước. Thứ hai, các đơn hàng xuất khẩu được cải thiện dẫn tới nhu cầu về vốn ngoại tệ tăng lên. LPBank tích cực cung cấp các dịch vụ ngoại hối đáp ứng yêu cầu kinh doanh dẫn tới thu nhập từ hoạt động kinh doanh ngoại hối tăng. Thứ ba, LPBank triển khai các sản phẩm mới, tăng cường dịch vụ thanh toán, bảo lãnh trong nước và ngoài nước làm cho thu nhập từ hoạt động dịch vụ tăng. Thứ tư, tăng cường các biện pháp tiết kiệm, thực hiện chuyển đổi số mạnh mẽ làm cho chi phí hoạt động giảm so với cùng kỳ.

Ngân hàng VPBank ghi nhận mức tăng trưởng lợi nhuận gần 68% trong nửa đầu năm nay so với cùng kỳ 2023, tổng lợi nhuận trước thuế đạt hơn 8.665 tỷ đồng. Tăng trưởng tín dụng của ngân hàng này đến 30/6/2024 đạt 10,4% so với cuối năm 2023.

Ở chiều ngược lại, một số ngân hàng ghi nhận lợi nhuận tăng trưởng âm dù có ngân hàng vẫn đạt tốc độ tăng trưởng tín dụng khả quan. Ngân hàng Quốc tế (VIB) có lợi nhuận trước thuế nửa đầu năm 2024 ở mức 4.600 tỷ đồng, giảm hơn 18% so với của cùng kỳ năm trước, dù tăng trưởng tín dụng vẫn tăng tốc, đến hết quý II đạt gần 280.000 tỷ đồng, tăng 5% so với đầu năm. Theo giải trình của VIB, lợi nhuận giảm chủ yếu do ngân hàng tăng cường trích lập dự phòng rủi ro tín dụng (2.075,373 tỷ đồng trong 6 tháng đầu năm 2024, tăng 36% so với cùng kỳ năm trước). Ngoài ra, thu nhập lãi thuần bán niên năm 2024 riêng lẻ và hợp nhất của VIB lần lượt là 7.973,363 tỷ đồng và 7.981,434 tỷ đồng, giảm 8% so với cùng kỳ năm 2023.

Tại Ngân hàng OCB, lợi nhuận 6 tháng năm 2024 giảm 17,4% so với cùng kỳ năm 2023 trong khi tăng trưởng tín dụng đạt 4,1%. Giải trình về kết quả kinh doanh, ngân hàng này cho biết, hoạt động đầu tư và kinh doanh trái phiếu chính phủ giảm hơn 309 tỷ đồng so với cùng kỳ năm trước do ảnh hưởng của thị trường. Mặc dù tín dụng có tăng trưởng, nhưng thu nhập từ lãi tăng không đáng kể do Ngân hàng chủ động hỗ trợ lãi suất và phí thông qua các chương trình đồng hành cùng khách hàng. Chi phí hoạt động cũng tăng do OCB đầu tư hệ thống công nghệ, thực hiện mạnh mẽ chiến lược chuyển đổi số và mở rộng mạng lưới hoạt động, tăng nhân sự trong năm 2024 đáp ứng nhu cầu phát triển. Bên cạnh đó, chi phí dự phòng rủi ro tín dụng tăng so với cùng kỳ năm ngoái nhằm nâng cao chất lượng tài sản cũng như tạo bộ đệm dự phòng vững chắc cho ngân hàng.

Theo kết quả điều tra xu hướng kinh doanh quý III/2024 do Ngân hàng Nhà nước công bố, các tổ chức tín dụng nhận định, tình hình kinh doanh tổng thể và lợi nhuận trước thuế của hệ thống ngân hàng trong quý II/2024 có cải thiện, nhưng chưa thực sự rõ nét so với quý I/2024. 70 - 75,5% tổ chức tín dụng kỳ vọng tình hình kinh doanh sẽ khả quan hơn trong quý III/2024 và cả năm 2024. 86,2% tổ chức tín dụng kỳ vọng lợi nhuận trước thuế tăng trưởng dương so với năm 2023. Bên cạnh đó, vẫn có 11% tổ chức tín dụng lo ngại lợi nhuận tăng trưởng âm trong năm 2024 và 2,8% ước tính lợi nhuận không thay đổi.

TS. Nguyễn Hữu Huân, giảng viên Trường đại học Kinh tế TP.HCM cho rằng, diễn biến lợi nhuận của các ngân hàng trong 6 tháng phản ánh rõ chi phí vốn của nhiều ngân hàng giảm do lãi suất huy động giảm và nhiều ngân hàng kiếm lợi tốt từ nghiệp vụ kinh doanh ngoại hối. Trong khi đó, gia tăng trích lập dự phòng rủi ro là việc phải làm của các ngân hàng kể từ lúc thực hiện quy định gia hạn và cơ cấu thời hạn trả nợ, đây là việc cần thiết để bảo đảm an toàn hoạt động của ngân hàng. Nhiều trường hợp tăng trưởng tín dụng không đồng điệu với tăng trưởng lợi nhuận bởi hiệu quả sinh lợi từ cho vay còn phụ thuộc vào nhiều yếu tố trong quản trị và từng giai đoạn hoạt động. Một số ngân hàng nhỏ phải gồng gánh nợ xấu, các khoản phải tái cơ cấu, triển vọng mở rộng tín dụng gặp khó nên tăng trưởng tín dụng ở mức thấp và lợi nhuận cũng khiêm tốn. “Nhìn chung, lợi nhuận ngân hàng năm 2024 khó có thể kỳ vọng tăng đột biến và xu hướng phân hóa tăng trưởng sẽ tiếp tục diễn ra trong nửa cuối năm nay”, ông Huân nhấn mạnh.