|

| Bộ trưởng Đinh Tiến Dũng thừa ủy quyền báo cáo Quốc hội sáng 22/10 |

Chính phủ báo cáo Quốc hội có biện pháp để xử lý nợ đối với người nộp thuế không còn khả năng nộp ngân sách nhà nước, tạo cơ sở pháp lý để xử lý nợ tồn đọng trước ngày 1/7/2020.

Cần ban hành Nghị quyết

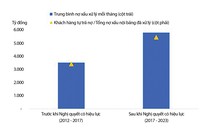

Trình bày Tờ trình dự thảo Nghị quyết về khoanh tiền nợ thuế, xóa tiền phạt chậm nộp, tiền chậm nộp đối với người nộp thuế không còn khả năng nộp ngân sách, Bộ trưởng Đinh Tiến Dũng cho biết, hiện nay tiền nợ thuế không còn khả năng nộp ngân sách là 42.990 tỷ đồng, chiếm 48,7% tổng số tiền nợ thuế.

Luật Quản lý thuế số 38/2019/QH14 đã quy định đầy đủ các đối tượng được xử lý nợ (chết, mất tích, mất năng lực hành vi dân sự, giải thể, phá sản, bị thiên tai, bất khả kháng...) và các điều kiện xử lý, thẩm quyền xử lý nợ. Tuy nhiên, Luật Quản lý thuế số 38/2019/QH14 có hiệu lực thi hành từ 1/7/2020, vì vậy đối với các khoản nợ phát sinh trước ngày 1/7/2020 không được hồi tố để xử lý.

Trong khi đó, Luật Quản lý thuế hiện hành quy định 3 trường hợp được xóa nợ thuế nhưng phải đáp ứng được điều kiện là phải thực hiện tuần tự các biện pháp cưỡng chế nợ và khoản nợ thuế đủ 10 năm.

Hầu hết các khoản nợ hiện nay chưa đủ điều kiện 10 năm nên không được xử lý nợ. Ngoài ra, đối với các trường hợp người nộp thuế đã chết, đã mất tích, giải thể, phá sản, ngừng bỏ hoạt động kinh doanh, thực tế không còn khả năng nộp ngân sách nhà nước nhưng vẫn phải tính tiền phạt và tiền chậm nộp. Số nợ này là nợ ảo, không còn khả năng thu vào ngân sách. Luật hiện hành lại không có quy định khoanh nợ.

Đối với các khoản “tiền chậm nộp” theo Luật Quản lý thuế số 21/2012/QH13 đến nay chưa có cơ chế xử lý. Luật Quản lý thuế số 21/2012/QH13 không có điều khoản chuyển tiếp xử lý số nợ đọng này. Luật Quản lý thuế số 21/2012/QH13 cũng không có quy định miễn đối với “tiền chậm nộp”. Do đó, đối với một số khoản tiền phạt chậm nộp, tiền chậm nộp thuộc các trường hợp gặp thiên tai bất khả kháng phát sinh tiền chậm nộp chưa được xử lý. Vì vậy, Chính phủ thấy cần báo cáo Quốc hội để có cơ chế xử lý.

Xử lý nợ đúng pháp luật, đối tượng, thẩm quyền

Nghị quyết về khoanh tiền nợ thuế, xóa tiền phạt chậm nộp, tiền chậm nộp (gọi chung là xử lý nợ) đối với người nộp thuế không còn khả năng nộp ngân sách nhà nước được Chính phủ trình Quốc hội đặt trọng tâm, nguyên tắc xử lý nợ phải đảm bảo tuân thủ quy định pháp luật, đúng đối tượng, đúng thẩm quyền và đảm bảo điều kiện quy định hồ sơ, quy trình, thủ tục và chịu trách nhiệm của cá nhân có liên quan theo quy định của pháp luật.

Ngoài ra, phải công khai, minh bạch việc xử lý nợ, đảm bảo việc kiểm tra, giám sát của các cơ quan có thẩm quyền, giám sát của người dân. Việc xử lý nợ nhằm tạo điều kiện tháo gỡ khó khăn cho người nộp thuế, nhưng phải phòng ngừa và ngăn chặn việc lợi dụng chính sách để trục lợi và cố tình chây ỳ, nợ thuế.

Các trường hợp đã được xóa tiền phạt chậm nộp, tiền chậm nộp, nếu cơ quan có thẩm quyền, cơ quan quản lý thuế phát hiện việc xóa nợ không đúng quy định hoặc người nộp thuế (là tổ chức hoặc cá nhân kinh doanh) đã được xóa nợ khi quay lại sản xuất, kinh doanh hoặc thành lập cơ sở sản xuất, kinh doanh mới thì phải hủy quyết định xóa nợ, khoanh nợ (nếu có) và nộp vào ngân sách khoản nợ đã được xóa.

Chính phủ cũng trình thời gian Nghị quyết có hiệu lực thi hành kể từ ngày 1 tháng 7 năm 2020 và được tổ chức thực hiện trong thời hạn 3 năm kể từ ngày có hiệu lực thi hành.

Theo chương trình kỳ họp, Quốc hội sẽ thảo luận toàn thể tại hội trường về nội dung này vào chiều ngày 1/11.

Căn cứ vào tình hình thực tế nợ, quy định pháp luật hiện hành và Luật Quản lý thuế số 38/2019/QH14, Chính phủ trình Quốc hội đối tượng xử lý nợ là người nộp thuế có tiền nợ thuế (bao gồm cả tiền phạt, tiền chậm nộp) phát sinh trước ngày 01/7/2020 nhưng không có khả năng nộp ngân sách nhà nước bao gồm:

Người nộp thuế là người đã chết, người bị Tòa án tuyên bố là đã chết, mất tích hoặc mất năng lực hành vi dân sự;

Người nộp thuế có quyết định giải thể gửi cơ quan quản lý thuế, cơ quan đăng ký kinh doanh để làm thủ tục giải thể hoặc cơ quan đăng ký kinh doanh đã thông báo người nộp thuế đang làm thủ tục giải thể trên hệ thống thông tin quốc gia về đăng ký doanh nghiệp nhưng người nộp thuế chưa hoàn thành thủ tục giải thể;

Người nộp thuế đã nộp đơn yêu cầu mở thủ tục phá sản hoặc bị người có quyền, nghĩa vụ liên quan nộp đơn yêu cầu mở thủ tục phá sản theo quy định của pháp luật về phá sản;

Người nộp thuế không còn hoạt động kinh doanh tại địa chỉ kinh doanh đã đăng ký với cơ quan đăng ký kinh doanh và cơ quan quản lý thuế đã phối hợp với Ủy ban nhân dân cấp xã, phường, thị trấn nơi người nộp thuế có trụ sở hoặc địa chỉ liên lạc để kiểm tra, xác minh thông tin người nộp thuế không hoạt động tại địa chỉ đã đăng ký kinh doanh, địa chỉ liên lạc đã đăng ký với cơ quan quản lý thuế;

Người nộp thuế đã bị cơ quan quản lý thuế có văn bản đề nghị cơ quan có thẩm quyền hoặc đã bị cơ quan có thẩm quyền thu hồi giấy chứng nhận đăng ký kinh doanh hoặc giấy chứng nhận đăng ký doanh nghiệp hoặc giấy chứng nhận đăng ký hợp tác xã hoặc giấy chứng nhận đăng ký hộ kinh doanh hoặc giấy phép thành lập và hoạt động hoặc giấy phép hành nghề.

Người nộp thuế bị thiệt hại vật chất do gặp thiên tai, thảm họa, dịch bệnh, hoả hoạn, tai nạn bất ngờ.

Người nộp thuế cung ứng hàng hoá, dịch vụ được thanh toán trực tiếp bằng nguồn vốn ngân sách nhà nước, bao gồm cả nhà thầu phụ được quy định trong hợp đồng ký với chủ đầu tư và được chủ đầu tư trực tiếp thanh toán nhưng chưa được thanh toán.