|

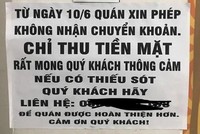

| Đang có nhiều sức ép lên lãi suất cho vay của các ngân hàng thương mại. Ảnh: Lê Tiên |

Nhiều áp lực lên lãi suất

Theo tổng hợp của Ngân hàng Nhà nước, trong tuần từ 11 - 15/7, một số tổ chức tín dụng điều chỉnh tăng nhẹ lãi suất huy động bằng VND. Mặt bằng lãi suất huy động VND phổ biến ở mức 0,8 - 1%/năm đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng; 4,5 - 5,4%/năm đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng; 5,4 - 6,5%/năm đối với tiền gửi có kỳ hạn từ 6 tháng đến dưới 12 tháng; kỳ hạn trên 12 tháng ở mức 6,4 - 7,2%/năm.

Mặt bằng lãi suất cho vay phổ biến đối với các lĩnh vực ưu tiên ở mức 6 - 7%/năm đối với ngắn hạn, lãi suất cho vay trung và dài hạn phổ biến đối với các lĩnh vực ưu tiên ở mức 9 - 10%/năm. Lãi suất cho vay các lĩnh vực sản xuất kinh doanh thông thường ở mức 6,8 - 9%/năm đối với ngắn hạn; 9,3 - 11%/năm đối với trung và dài hạn. Đối với nhóm khách hàng tốt, tình hình tài chính lành mạnh, minh bạch, lãi suất cho vay ngắn hạn từ 5 - 6%/năm.

Dự báo lãi suất trong các tháng cuối năm, nhiều ý kiến cho rằng đang có nhiều sức ép lên lãi suất cho vay, có thể khiến lãi suất tăng trong các tháng cuối năm. Trong đó, những áp lực lớn được nêu ra là lãi suất huy động rục rịch tăng tại một số ngân hàng; lạm phát tăng; giải ngân đầu tư công được đẩy nhanh và chuẩn bị Tết Nguyên đán. Việc tăng phát hành TPCP thêm 30.000 tỷ đồng, khi mà các ngân hàng thương mại (NHTM) là nhà đầu tư lớn nhất mua TPCP, có thể đẩy lãi suất cho vay đối với doanh nghiệp lên cao.

Lãi suất cũng khó giảm

Cũng theo ông Cấn Văn Lực, một số yếu tố mà dư luận đang lo ngại có thể tao áp lực lên lãi suất cho vay sẽ không có tác động lớn. Thứ nhất, lãi suất đầu vào từ đầu năm đến nay có thời điểm tăng, nhưng chỉ diễn ra tại một số ngân hàng nhỏ lẻ, không diễn ra trên tổng thể hệ thống ngân hàng. Diễn biến này sẽ không ảnh hưởng đến cục diện lãi suất chung, các ngân hàng này phải tiết giảm chi phí để giữ cho lãi suất cho vay không tăng. NHNN đang chỉ đạo, theo dõi sát để chấn chỉnh đối với các ngân hàng này, nên hiện tượng chạy đua lãi suất đầu vào không lành mạnh sẽ giảm thiểu. Việc này cũng chỉ thường xảy ra ở các ngân hàng yếu kém, và tình trạng này sẽ giảm đáng kể khi sắp tới, NHNN sẽ tiếp tục tái cơ cấu những ngân hàng yếu kém.

Mặt khác, áp lực từ tăng phát hành TPCP cũng không lớn. Theo phân tích của TS. Cấn Văn Lực, có 2 lý do để hệ thống ngân hàng đầu tư vào TPCP. Thứ nhất, theo yêu cầu của bất kỳ ngân hàng trung ương nào, không chỉ riêng của Việt Nam, ngân hàng cần có phần tài sản dự trữ thanh toán, tài sản an toàn, ít rủi ro, tính thanh khoản cao, để coi là dự trữ thanh khoản của NHTM, cũng là biện pháp phòng ngừa rủi ro. Các NHTM đều có một phần nhất định để đầu tư vào tài sản ít rủi ro như là TPCP. Thứ hai, khi có tiền nhàn rỗi chưa cho vay được, trong lúc TPCP có lãi suất tương đối tốt, thì NHTM có thể đầu tư vào kênh này. Tuy 80% TPCP là do các NHTM mua, nhưng so sánh trên tổng dư nợ của toàn hệ thống ngân hàng thì dư nợ cho TPCP chỉ chiếm 4 - 5%, không phải là quá lớn. Nếu doanh nghiệp có dự án tốt, ngân hàng vẫn cạnh tranh cho vay với lãi suất khá hấp dẫn. Ngoài ra, phát hành TPCP 6 tháng cuối năm chỉ còn khoảng 20% kế hoạch, giúp làm giảm áp lực lên lãi suất TPCP nên sẽ không ảnh hưởng nhiều đến lãi suất cho vay.

Về sức ép thứ ba đến từ lạm phát có thể tăng trong các tháng cuối năm, ông Cấn Văn Lực cho rằng, lạm phát, thường là yếu tố tạo sức ép lên lãi suất, đang được Chính phủ quyết tâm kiềm chế ở mức 5%. Trong khi đó, mức lãi suất kỳ hạn ngắn phổ biến trên 5%/năm vẫn bảo đảm lãi suất thực dương cho khách hàng. Thực tế, 6 tháng đầu năm, huy động vốn ngân hàng tăng hơn 8% cho thấy kênh tiết kiệm vẫn khá hấp dẫn khách hàng.

Ngược với một số ý kiến lo ngại lãi suất cho vay có thể tăng, nhiều người vẫn kỳ vọng lãi suất sẽ giảm trong các tháng cuối năm. Tuy nhiên, đại diện NHNN cho rằng, lạm phát đang lên thì rất khó giảm được lãi suất. Mục tiêu nên là điều hành lãi suất phù hợp các diễn biến kinh tế vĩ mô để bảo đảm kiểm soát được lạm phát và hỗ trợ tăng trưởng thì hợp lý hơn.