|

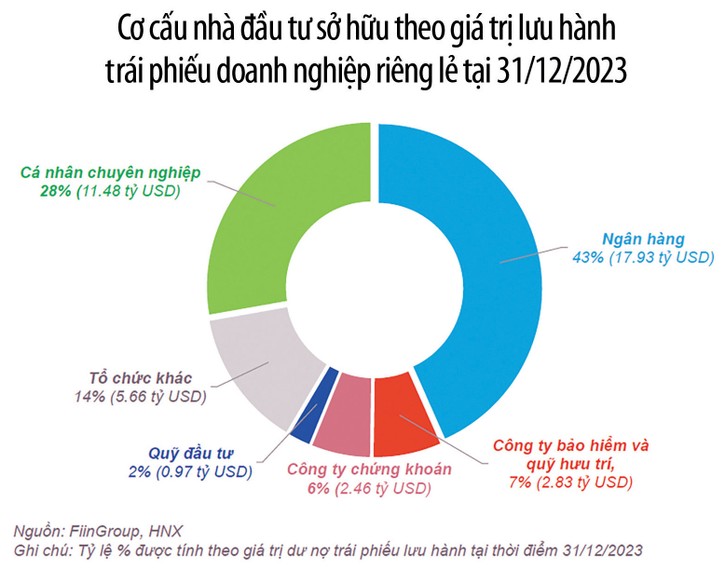

| Các ngân hàng đang sở hữu 17,93 tỷ USD trái phiếu doanh nghiệp, tương đương 43% tổng giá trị toàn thị trường. Ảnh: Lê Tiên |

Bức tranh tổng quan về chủ thể sở hữu TPDN trên thị trường chứng khoán Việt Nam vừa được FiinGroup tính toán và công bố cho thấy, dòng tiền chảy vào TPDN ở nước ta đang lệch theo một số chủ thể và có sự khác biệt so với thông lệ quốc tế, đòi hỏi phải có sự nắn chỉnh và phối hợp chính sách cao hơn cho mục tiêu phát triển lành mạnh thị trường tài chính Việt Nam.

Tháng 6/2024, thêm 2 DN là Công ty TNHH Đầu tư Big Gain và Công ty CP Công nghiệp Năng lượng Ninh Thuận chậm nghĩa vụ thanh toán trên thị trường TPDN, với tổng giá trị TPDN lưu hành là 2,16 nghìn tỷ đồng. Trong đó, Công ty CP Công nghiệp Năng lượng Ninh Thuận chậm trả nợ gốc, trị giá 2,08 nghìn tỷ đồng. Năng lượng Ninh Thuận đang sở hữu Dự án điện mặt trời Thiên Tân, mặc dù đã phát điện lên lưới, nhưng bị trễ thời hạn hưởng giá điện ưu đãi (FIT). Với khoản lỗ năm 2023 là 242 tỷ đồng, Năng lượng Ninh Thuận được đánh giá có khả năng trả nợ yếu. Với Công ty TNHH Đầu tư Big Gain, DN này đã hoàn trả 92% dư nợ gốc của lô trái phiếu chậm trả bằng cách hoán đổi tài sản như các khoản phải thu từ khoản cho vay và hợp đồng hợp tác kinh doanh. Phần còn lại vẫn chưa có phương án rõ ràng.

Từ đầu tháng 7/2024 đến nay, thị trường có thêm 3 DN công bố chậm thanh toán gốc, nâng tổng số DN phát hành chậm nghĩa vụ thanh toán gốc, lãi trái phiếu lên tới 116 DN. Theo tính toán của FiinGroup, tổng giá trị TPDN chậm các nghĩa vụ thanh toán đến nay ước khoảng 209,8 nghìn tỷ đồng, chiếm 21% dư nợ TPDN toàn thị trường, trong đó nhóm ngành bất động sản chiếm tỷ trọng lớn nhất, khoảng 68% giá trị chậm trả. Từ nay đến cuối năm, FiinGroup dự báo, có thêm 95,3 nghìn tỷ đồng trái phiếu sẽ đáo hạn, trong đó chủ yếu đến từ nhóm ngành bất động sản (chiếm 65% tổng giá trị đáo hạn). Nếu 95,3 nghìn tỷ đồng đáo hạn này không được hoàn trả đầy đủ sẽ làm dầy lên khoản nợ chậm trả, tỷ trọng dư nợ chậm trả trên tổng dư nợ TPDN sẽ tiếp tục tăng, tiến đến mốc 30%.

Khi nhiều DN không có khả năng trả nợ (gốc/lãi) trái phiếu đến hạn, các chủ thể sở hữu TPDN sẽ bị ảnh hưởng rất lớn. Chia sẻ bức tranh về nhà đầu tư tổ chức trên thị trường chứng khoán Việt Nam tại sự kiện “Đối thoại tháng 7” của Câu lạc bộ Nhà báo chứng khoán Việt Nam tuần qua, Chủ tịch FiinGroup Nguyễn Quang Thuân nêu: ngân hàng đang sở hữu 17,93 tỷ USD giá trị TPDN, tương đương 43% toàn thị trường. Các cá nhân chuyên nghiệp sở hữu 28%, tương đương 11,48 tỷ USD giá trị TPDN. Khối công ty bảo hiểm và quỹ hưu trí sở hữu 7% (2,83 tỷ USD); công ty chứng khoán sở hữu 6% (2,46%) và các quỹ đầu tư chỉ sở hữu 2% (0,97 tỷ USD).

|

Những thông số trên phần nào lý giải vì sao nợ xấu của ngành ngân hàng tiếp tục xu hướng tăng nhanh. Theo ông Thuân, các ngân hàng nắm tới 43% thị trường TPDN riêng lẻ là tỷ lệ khá cao trong tương quan với các thị trường trong khu vực. Trong khi đó, các định chế đầu tư tổ chức tại Việt Nam lại sở hữu rất hạn chế công cụ TPDN.

Tại Việt Nam, trên thị trường TPDN riêng lẻ, các ngân hàng đang đóng cả 2 vai: người bán lớn nhất và cũng là người mua lớn nhất. Sức mua lệ thuộc quá lớn vào 1 chủ thể (ngân hàng) làm cho thị trường trái phiếu có nhiều biến động, dòng chảy của tiền khó được giám sát chặt chẽ, đòi hỏi sự phối hợp chính sách cao hơn cho thị trường tài chính.

Chủ tịch FiinGroup phân tích 2 điểm khác biệt của thị trường TPDN tại Việt Nam so với quốc tế. Thứ nhất, tổ chức thuộc Nhà nước (gồm Quỹ bảo hiểm xã hội, các tổ chức, DN nhà nước) không sở hữu bất kỳ TPDN nào, trong khi đây là việc bình thường tại nhiều quốc gia khác. Tại Hàn Quốc, tổ chức thuộc Nhà nước đang sở hữu 12% giá trị trên thị trường TPDN, còn tại Thái Lan, tỷ lệ này là 15%. Thứ hai, nhà đầu tư cá nhân tại Việt Nam đang sở hữu rất lớn giá trị TPDN (28%, tương tương 11,48 tỷ USD), trong khi tại nhiều quốc gia khác, tỷ trọng này rất nhỏ. Chẳng hạn, tại Indonesia, các cá nhân sở hữu chưa tới 4%; tại Hàn Quốc, các cá nhân sở hữu khoảng 1%, còn tại Trung Quốc, các cá nhân không tham gia thị trường TPDN.

Ông Thuân cho rằng, để thị trường tài chính Việt Nam, trong đó có thị trường TPDN phát triển cân bằng, ổn định, giảm bớt rủi ro hệ thống, cần đa dạng hóa nhà đầu tư, không nên tập trung sở hữu TPDN quá nhiều vào chủ thể là ngân hàng thương mại và các nhà đầu tư cá nhân như hiện nay.

Về giải pháp cụ thể, bên cạnh việc thúc đẩy sự minh bạch, lành mạnh của các DN phát hành, Nhà nước cần xem xét nới lỏng hạn chế với công ty bảo hiểm trong việc đầu tư vào TPDN và khuyến khích Bảo hiểm xã hội Việt Nam (BHXHVN) đầu tư một tỷ lệ nhất định và phù hợp vào TPDN, nhất là của các DN có xếp hạng tín nhiệm cao. Hiện nay, BHXHVN chủ yếu đầu tư vào trái phiếu chính phủ, một tỷ lệ nhỏ vào tiền gửi ngân hàng và chưa đầu tư vào thị trường cổ phiếu hay TPDN. Theo ông Thuân, thông lệ trên thế giới mà Việt Nam có thể xem xét là cho phép BHXHVN được đầu tư một tỷ lệ nhỏ vào TPDN có xếp hạng tín nhiệm cao đến rất cao, hoặc có rủi ro thấp đến rất thấp. Chẳng hạn, cho phép tổ chức này đầu tư vào trái phiếu của chính các DN do Nhà nước sở hữu chi phối (như Tập đoàn Điện lực, Tập đoàn Hóa chất, Tập đoàn Dầu khí và công ty con...) và có mức độ xếp hạng tín nhiệm cao. “Giải pháp này rất có lợi thay vì phương án vay vốn hoặc trái phiếu quốc tế có lãi suất cao như hiện nay”, ông Thuân nói.

Thống kê cho biết, lượng tiền BHXHVN quản lý tăng từng năm, ở mức 1.233 nghìn tỷ đồng tính đến cuối năm 2023 (năm 2022 là 1.200 nghìn tỷ đồng; năm 2021 là 1.075 nghìn tỷ đồng…), hiện chưa tham gia đầu tư vào thị trường TPDN. Cùng với đó, các công ty bảo hiểm và quỹ đầu tư bảo hiểm ghi nhận tổng tài sản quản lý lên tới 906 nghìn tỷ đồng vào cuối năm 2023, nhưng với tỷ lệ phân bổ còn rất nhỏ vào TPDN. Cụ thể, khối DN bảo hiểm nhân thọ (đang quản lý 781 nghìn tỷ đồng) mới phân bổ 14% vào TPDN, phần lớn là dồn tiền vào trái phiếu chính phủ (40%) và gửi ngân hàng (38%). Khối DN bảo hiểm phi nhân thọ (đang quản lý 124,7 nghìn tỷ đồng) mới phân bổ 13% vào TPDN (76% đầu tư dồn vào tiền gửi có kỳ hạn). Nếu những chủ thể này được khuyến khích tham gia đầu tư có chọn lọc trên thị trường TPDN sẽ tạo thêm nguồn cầu chất lượng, bền vững, đa dạng hóa chủ thể đầu tư chuyên nghiệp, giảm dần rủi ro hệ thống và thúc đẩy thị trường vốn cân bằng.