|

| Nợ xấu của các ngân hàng đang trong xu hướng tăng, đặc biệt là các ngân hàng nhỏ có tốc độ tăng mạnh hơn. Ảnh: Tường Lâm |

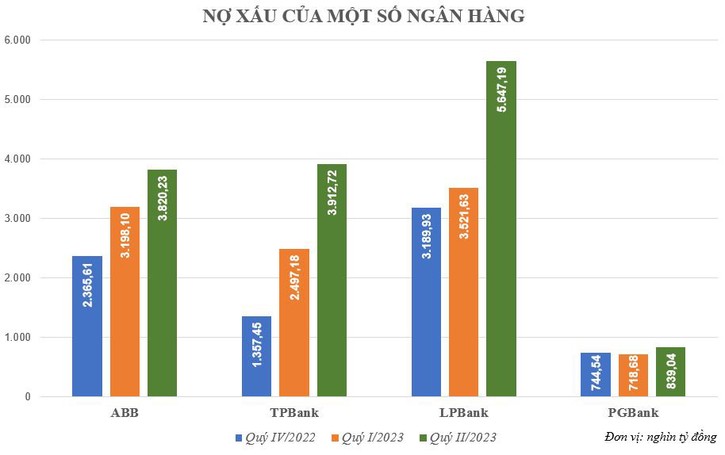

Ngân hàng ABBank vừa công bố báo cáo tài chính quý II/2023 với con số nợ xấu tăng tới 61% trong 6 tháng, lên 3.820 tỷ đồng. Tuy nhiên, tỷ lệ nợ xấu tính theo hướng dẫn của Ngân hàng Nhà nước (NHNN) tại Thông tư số 11/2021/TT-NHNN vẫn bảo đảm dưới 3%, ở mức 2,86%. Tương tự, tại TPBank, ngày 30/6/2023, nợ xấu tăng lên 3.913 tỷ đồng, chiếm 2,21% tổng dư nợ cho vay khách hàng.

Tại LPBank, tỷ lệ nợ xấu ngân hàng tính đến 30/6/2023 là 2,23%, trong đó, nợ có khả năng mất vốn (nợ nhóm 5) tăng 80% lên 2.438 tỷ đồng. Tại PG Bank, nợ xấu tăng khá nhanh, tính đến 30/6/2023 là 2,77% trên tổng dư nợ cho vay khách hàng.

Lãnh đạo nhiều ngân hàng bày tỏ lo ngại về khả năng nợ xấu tăng cao trong thời gian tới. Ông Phạm Đức Ấn, Chủ tịch HĐTV Agribank cho biết, trong bối cảnh hiện nay, Agribank xác định sẽ gặp nhiều khó khăn, thách thức trong việc nâng cao chất lượng tín dụng, kiểm soát nợ xấu. Thực tế, tỷ lệ nợ xấu của Agribank thời điểm 30/6/2023 đã tăng lên đúng bằng thời điểm kết thúc cơ cấu lại giai đoạn 2016 - 2020 và áp lực gia tăng trong thời gian tới là rất lớn.

Cùng quan ngại về nợ xấu, ông Phạm Như Ánh, Tổng giám đốc Ngân hàng TMCP Quân đội (MB) kiến nghị Quốc hội và Chính phủ luật hóa quy định về xử lý nợ xấu, xử lý tài sản bảo đảm để tạo hành lang pháp lý cho các tổ chức tín dụng (TCTD) triển khai thu hồi nợ an toàn, hiệu quả; xem xét cơ chế cho phép "chuyển nhượng toàn bộ hoặc một phần dự án khi đã có giấy chứng nhận hoặc có quyết định giao đất, cho thuê đất", tạo điều kiện để ngân hàng xử lý nợ xấu đối với các dự án đang triển khai dở dang và giúp tăng nguồn cung nhà ở.

TS. Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam (VNBA) cho biết, hoạt động sản xuất, kinh doanh gặp nhiều khó khăn cùng với trở ngại từ thị trường vốn và thị trường bất động sản dẫn đến chất lượng tài sản ngân hàng suy giảm, nợ xấu tăng. Việc xử lý tài sản bảo đảm, thu hồi nợ gặp nhiều vướng mắc, một số khách hàng có nợ xấu bất hợp tác, khó thương lượng. Cá biệt có hiện tượng lập nhóm trên mạng xã hội kêu gọi không trả nợ, nhất là nhóm khách hàng vay tiêu dùng.

Thực tế, vào cuối năm 2022, tỷ lệ nợ xấu của toàn hệ thống chỉ khoảng 1,92%, song đến cuối quý II/2023, nợ xấu tiềm ẩn đến nay ở mức 5,34%, nhiều ngân hàng có tỷ lệ nợ xấu trên 3%, một số trường hợp trên 5%.

|

Theo kết quả điều tra xu hướng kinh doanh quý III năm 2023, các TCTD nhận định mặt bằng rủi ro (MBRR) khách hàng tổng thể trong quý II/2023 tăng nhanh hơn so với quý trước, với 34,2% TCTD nhận định MBRR khách hàng tổng thể ở thời điểm hiện tại đang ở mức “cao” và 48,2% TCTD dự báo MBRR khách hàng sẽ tăng trong năm 2023 so với năm 2022. Theo đánh giá của các TCTD, tỷ lệ nợ xấu/dư nợ tín dụng của hệ thống ngân hàng có biểu hiện “tăng nhẹ” trong quý II/2023, nhưng được kỳ vọng giảm trong quý III/2023.

Từ thực tiễn đó, ông Hùng đề nghị Chính phủ yêu cầu các bộ, ngành đánh giá đúng thực trạng khó khăn, trên cơ sở đó trình Quốc hội ban hành nghị quyết tháo gỡ khó khăn cho doanh nghiệp và người dân (như thời điểm dịch Covid-19) đối với những chính sách vượt thẩm quyền của Chính phủ. Đề nghị ngành công an, kiểm sát, tòa án nghiên cứu xem xét trả vật chứng trong các vụ án hình sự để ngân hàng xử lý phát mại, đấu giá kịp thời nhằm hạn chế tổn thất trong quá trình thu giữ. Đề nghị Tòa án nhân dân tối cao chỉ đạo tòa án các cấp thống nhất hình thức xử lý tranh chấp liên quan đến chủ tài sản bảo đảm tạo tranh chấp giả tạo nhằm kéo dài thời gian xử lý tài sản bảo đảm của các TCTD.

TS. Nguyễn Hữu Huân, Trưởng bộ môn Thị trường Tài chính thuộc Đại học Kinh tế TP.HCM cho rằng, nợ xấu của các ngân hàng đang trong xu hướng tăng, đặc biệt là các ngân hàng nhỏ có tốc độ tăng mạnh hơn. Bên cạnh đó, việc nhảy nhóm nợ khá nhanh vì nhiều doanh nghiệp khó trả nợ trong bối cảnh kinh tế khó khăn hiện nay. Đáng chú ý, mặc dù NHNN đã có chủ trương giãn nợ cho một số nhóm doanh nghiệp, nhưng không nhiều doanh nghiệp đáp ứng được các tiêu chuẩn để được giãn nợ. Do đó, nợ xấu tăng là điều đã được dự báo.

“Bên cạnh các giải pháp hỗ trợ cho doanh nghiệp tiếp cận vốn tín dụng để tăng khả năng phục hồi sản xuất, kinh doanh, cần có các giải pháp gỡ khó cho hoạt động xử lý nợ xấu, đặc biệt là cải thiện các thủ tục về thu hồi nợ, xử lý tài sản bảo đảm để các ngân hàng có nguồn lực tài chính trong giai đoạn khó khăn hiện nay”, ông Huân nói.