|

Cơ hội từ sự “thú vị Việt Nam”

Theo ông Gary Hwa, Tổng giám đốc điều hành Dịch vụ tài chính, Ngân hàng Ernst & Young châu Á - Thái Bình Dương, thị trường tài chính - ngân hàng Việt có nhiều nét “đặc thù thú vị”, đó là sự phát triển lạc quan gần đây, bất chấp nền kinh tế Trung Quốc, thị trường hàng hóa thế giới sụt giảm và nhiều bất ổn khác trên thế giới. Chính sự phát triển lạc quan này tạo nhiều cơ hội cho Việt Nam khi AEC hình thành và TPP có hiệu lực.

Chia sẻ quan điểm đó, nhiều chuyên gia kinh tế cho rằng, với ngân hàng Việt Nam, hội nhập mang lại cơ hội nhiều hơn thách thức. Cụ thể, theo PGS-TS Hà Văn Hội (Trường Đại học Kinh tế, thuộc Đại học Quốc gia Hà Nội), hội nhập sẽ mang lại nhiều tích cực cho hệ thống ngân hàng Việt Nam, như gia tăng khách hàng, gia tăng nguồn vốn, đa dạng hơn các dịch vụ ngân hàng… Đây là cơ hội để ngân hàng mở rộng dịch vụ, tăng trưởng tín dụng, tăng trưởng lợi nhuận, bởi khách hàng là doanh nghiệp đầu tư trực tiếp nước ngoài (FDI) chiếm vị thế quan trọng đối với nhiều ngân hàng.

“Cơ hội rất nhiều, nhất là trong bối cảnh ngân hàng trong nước đang gặp nhiều hạn chế về vốn, công nghệ, nhân lực…, nhưng vấn đề là ngân hàng phải có năng lực để tiếp nhận cơ hội đó. Chẳng hạn, khi hội nhập, sẽ có nguồn vốn lớn, vốn rẻ vào Việt Nam, song quan trọng là năng lực hấp thu nguồn vốn đó”, bà Nguyễn Thùy Dương, Phó tổng giám đốc Dịch vụ tài chính, Ngân hàng Ernst & Young Việt Nam nhận định.

Được biết, nhiều ngân hàng trong nước, nhất là 3 ngân hàng tốp đầu là BIDV, Vietcombank và VietinBank, đang nỗ lực tăng vốn để theo kịp “ngân hàng chuẩn ASEAN”. Tại cuộc họp Đại hội đồng cổ đông thường niên năm 2016, BIDV đặt ra nhiệm vụ đến năm 2018 phải cơ bản đạt được nền tảng của một “ngân hàng đạt chuẩn ASEAN”.

Hiện nay, so về quy mô, ngân hàng trong nước còn nhỏ bé so với các ngân hàng lớn trong khu vực (tổng tài sản chỉ bằng một nửa). Tuy nhiên, theo bà Nguyễn Thùy Dương, nếu chỉ tăng vốn thôi là chưa đủ, mà quan trọng hơn, các ngân hàng phải đủ sức khỏe toàn diện để có thể cạnh tranh. Trước mắt, ngân hàng cần tập trung nâng cao chất lượng nhân lực, công nghệ và quản trị rủi ro.

Ngân hàng yếu bán cũng không có ai mua

Đại diện một công ty kiểm toán cho hay, gần đây, hầu như mỗi tuần, công ty đều tiếp một quỹ đầu tư có mong muốn tiếp cận thị trường Việt Nam, nhưng khi đi sâu tìm hiểu, nhà đầu tư nào cũng e ngại. “Họ lo ngại vì hành lang pháp lý chưa rõ ràng, nhất là trong lĩnh vực ngân hàng. Họ rất sợ rủi ro nếu ngân hàng bị mua lại với giá 0 đồng”, vị đại diện này cho hay.

Để Việt Nam thực sự là miếng bánh thơm ngon, nhiều chuyên gia ngân hàng cho rằng, trước hết, cần phải đẩy nhanh dọn dẹp ngân hàng yếu, hoàn thiện hành lang pháp lý để tạo sự yên tâm cho nhà đầu tư.

Tất nhiên, trong hội nhập, việc mở cửa thị trường, nới room sở hữu cho nhà đầu tư nước ngoài là cần thiết. Tuy nhiên, theo ông Gary, điều khó là Việt Nam cần tính toán để cân bằng lợi ích quốc gia, bởi mở cửa quá nhanh sẽ phải đối mặt với nguy cơ bị ‘ăn thịt”, còn mở cửa quá chậm, ngân hàng Việt sẽ cơ mất cơ hội.

Trên thực tế, tuy room ngân hàng chưa được nới sâu, song kinh nghiệm của nhiều ngân hàng như Techcombank, VIB… cho thấy, tận dụng được kinh nghiệm quản lý, công nghệ quản lý của đối tác nước ngoài là một hướng đi đúng, giúp các ngân hàng này lột xác trong quản trị. Đây cũng là tiền đề cho hội nhập.

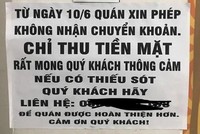

Trong khi đó, một số ngân hàng vẫn mải mê chạy theo lợi nhuận, quên đi nguyên tắc quản trị rủi ro, lấy túi trái cho vay túi phải, cho vay sân sau…, nên không sớm thì muộn, các ngân hàng này sẽ gặp bong bóng tài sản và khó cạnh tranh khi kinh tế mở cửa.

Với những ngân hàng có sức khỏe kém, kỳ vọng kêu gọi đối tác ngoại rót vốn là không hề dễ dàng. Thực tế, đã nhiều đối tác ngoại tìm hiểu về một số ngân hàng yếu kém, nhưng sau đó “lắc đầu” buông tay. Điều này có nghĩa, ngân hàng yếu không thể kỳ vọng AEC hay TPP mang lại “quà”, nhất là khi thị trường mở cửa, việc cung cấp dịch vụ xuyên biên giới ngày càng trở nên dễ dàng.