|

| Ảnh minh họa. (Ảnh: Vietnam+) |

Báo cáo Điểm lại kinh tế Việt Nam tháng 8/2022 của Ngân hàng Thế giới (WB) nhận định nền kinh tế Việt Nam đang phục hồi tích cực sau 2 năm đại dịch. Ngân hàng Nhà nước đã thực thi chính sách tiền tệ nới lỏng để hỗ trợ phục hồi tăng trưởng.

Chất lượng tài sản ngân hàng cần theo dõi thêm

Các chuyên gia WB đánh giá Ngân hàng Nhà nước Việt Nam tiếp tục thực hiện chính sách tiền tệ nới lỏng để hỗ trợ phục hồi. Chính sách như vậy đảm bảo thanh khoản dồi dào trên thị trường và duy trì tăng trưởng tín dụng ở mức cao. Hệ quả là tổng cung tiền tăng trưởng cao hơn so với tốc độ tăng trưởng GDP danh nghĩa khi tỷ lệ M2/GDP tăng từ 139% năm 2019 lên khoảng 160% trong năm 2021. Mặc dù lạm phát toàn phần tăng lên nhưng Ngân hàng Nhà nước vẫn giữ nguyên lãi suất chính sách kể từ tháng 3/2020, với lãi suất thực được duy trì gần bằng không.

Trong 6 tháng đầu năm 2022, Ngân hàng Nhà nước duy trì lãi suất tái cấp vốn ở mức 4%, tiếp tục hướng dẫn về tái cơ cấu thời gian trả nợ vốn vay và khuyến khích các ngân hàng thương mại miễn, giảm lãi suất và phí để hỗ trợ các doanh nghiệp bị ảnh hưởng do đại dịch COVID-19; hướng dẫn về tái cơ cấu thời gian trả nợ kết thúc vào cuối tháng 06/2022. Những chính sách này giúp duy trì tăng trưởng tín dụng mạnh mẽ và đảm bảo thanh khoản dồi dào trên thị trường.

Đáng chú ý, chuyên gia WB đánh giá mặc dù ổn định tài chính nhìn chung được đảm bảo, nhưng chất lượng tài sản của các ngân hàng vẫn là một quan ngại và cần phải liên tục theo dõi. Số liệu nợ xấu chính thức vẫn ở mức thấp trong quý 1/2022 là 1,53% đối với nợ xấu nội bảng và 3,41% nếu tính cả nợ tại Công ty quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC).

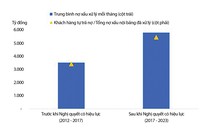

Trong trường hợp tính cả nợ xầu tiềm ẩn từ các khoản nợ đã được tái cấu trúc, tỷ lệ nợ xấu điều chỉnh ước tính lên đến 5,76%. Tín dụng tiêu dùng có vẻ xấu đi đáng kể, với tỷ lệ nợ xấu tại các công ty tài chính tiêu dùng phi ngân hàng tăng vọt lên đến 9,4% trong năm 2021 so với 5,5% trong năm 2020.

“Mặc dù tỷ lệ an toàn vốn trên toàn hệ thống ở mức 11,5% trong quý 1/2022 vẫn cao hơn so với yêu cầu quản lý nhà nước (9%), nhưng vốn mỏng và tỷ lệ dự phòng khác nhau ở các ngân hàng là một vấn đề quan ngại khi các ngân hàng phải duy trì tỷ lệ nợ xấu cao hơn,” chuyên gia WB nhận định.

Cũng theo WB, rủi ro tài chính phát sinh cũng cần được chủ động quản lý để nâng cao khả năng chống chịu của hệ thống ngân hàng. Một lần nữa, câu chuyện về chất lượng tài sản ngân hàng và nợ xấu bị khủng khoảng COVID-19 gây ảnh hưởng cần được theo dõi chặt chẽ. Các biện pháp tái cơ cấu thời gian trả nợ được kết thúc vào cuối tháng 6/2022 là bước đi quan trọng để tạo điều kiện hạch toán tốt hơn vốn vay bị suy giảm giá trị.

Trên cơ sở đó, Ngân hàng Nhà nước cần tăng cường giám sát an toàn và đảm bảo các ngân hàng phải tuân thủ đầy đủ các quy định về dự phòng và báo cáo nợ xấu nhằm nâng cao khả năng chống chịu và năng lực hấp thụ lỗ của các ngân hàng. Biện pháp đó có thể được tăng cường qua tiếp tục triển khai Basel II nhằm hài hòa báo cáo về nợ xấu và dự phòng tổn thất vốn vay với các chuẩn mực quốc tế.

“Nếu phát sinh thiếu vốn, các ngân hàng cần được yêu cầu xây dựng kế hoạch bổ sung vốn cụ thể và có thời hạn. Cơ chế xử lý tình trạng mất khả năng trả nợ của doanh nghiệp và cơ chế xử lý trong khu vực ngân hàng hiệu quả cũng có vai trò quan trọng nhằm xử lý tình trạng mất khả năng trả nợ dự kiến,” WB khuyến nghị.

Rủi ro lạm phát gia tăng

Báo cáo WB cho thấy lạm phát tính theo chỉ số giá tiêu dùng (CPI) tăng từ 1,8% trong tháng 12/2021 lên 3,4% trong tháng 6/2022 nhưng vẫn thấp hơn mục tiêu 4% của Ngân hàng Nhà nước. Lạm phát tăng do giá xăng dầu tăng (61,2% trong tháng 6/2022) làm tăng giá vận tải (tăng 21,4%), gộp lại đóng góp 1,9 điểm phần trăm vào lạm phát CPI trong tháng Sáu. Ngược lại, giá lương thực, thực phẩm và lạm phát cơ bản tăng nhẹ, lần lượt với tỷ lệ 2,3% và 2,0% trong tháng 6/2022. Tuy nhiên, chỉ số giá sản xuất ngành công nghiệp chế tạo, chế biến tăng bình quân 4,1% trong 6 tháng đầu năm 2022, chủ yếu do giá nguyên vật liệu đầu vào tăng.

|

Báo cáo nhấn mạnh mặc dù lạm phát cho đến nay dường như chủ yếu do các yếu tố cung bên ngoài, nhưng giá cả gia tăng lên tục có thể khiến cho kỳ vọng lạm phát tăng cao ảnh hưởng đến áp lực gây xáo trộn về mức lương danh nghĩa và chi phí sản xuất. Nhìn từ góc độ cầu, nhu cầu trong nước gia tăng đặc biệt khi tiêu dùng tiếp tục phục hồi có thể làm tăng áp lực lên giá cả. Bản thân lạm phát kéo dài và cao hơn dự kiến có thể làm suy giảm quá trình phục hồi, nhất là về đầu tư và tiêu dùng tư nhân.

Theo chuyên gia WB, rủi ro lạm phát gia tăng đòi hỏi phải có chính sách tiền tệ linh hoạt hơn. Vì lạm phát cơ bản vẫn được kiểm soát và nền kinh tế vẫn nằm dưới mức tiềm năng, nên chính sách tiền tệ nới lỏng có lẽ vẫn phù hợp ở thời điểm hiện tại. Tuy nhiên, nếu rủi ro lạm phát gia tăng trở thành hiện thực - khi lạm phát cơ bản gia tốc và lạm phát toàn phần vượt chỉ tiêu 4% của Chính phủ - Ngân hàng Nhà nước cần sẵn sàng chuyển sang thắt chặt tiền tệ để kìm áp lực lạm phát bằng cách tăng lãi suất và thắt lại cung tiền. Các bước đó kết hợp với các biện pháp truyền thông rõ ràng và mang tính dự báo về quyết định chính sách tiền tệ là cách để giúp định hướng cho các thành viên thị trường đồng thời đảm bảo neo giữ được kỳ vọng lạm phát.

Trong trung hạn, chuyên gia WB khuyến nghị Ngân hàng Nhà nước cần cải cách căn bản hơn nhằm tăng cường khung chính sách tiền tệ theo hướng áp dụng chỉ tiêu lạm phát là cách để nâng cao hiệu quả và tác động truyền dẫn của chính sách tiền tệ. Các bước liên quan có thể bao gồm mở rộng các công cụ hiện có để quản lý thanh khoản cũng như tăng cường các biện pháp an toàn vĩ mô./.