|

Thêm vào đó, sự thay đổi về mặt chính sách mang tính thận trọng hơn của Thông tư 06/2016/TT-NHNN sửa đổi bổ sung một số điều của Thông tư 36/2014/TT-NHNN quy định về các giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài được dự báo sẽ tiếp tục tạo ra khoảng cách lớn hơn giữa các ngân hàng thương mại.

Chất lượng tài sản: những gam màu tối - sáng rõ nét

Tháng 5/2016, CTCP Chứng khoán MB (MBS) công bố báo cáo tổng quan ngành ngân hàng, với tiêu đề: “Đi tìm câu chuyện tăng trưởng”, với một trong những nội dung được quan tâm đặc biệt nhằm đánh giá cơ hội tăng trưởng lợi nhuận các ngân hàng giai đoạn tới là chất lượng tài sản dưới góc độ gánh nặng trích lập dự phòng sẽ ảnh hưởng như thế nào đến lợi nhuận ngân hàng.

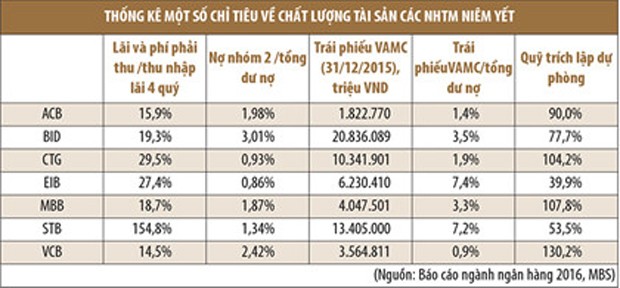

Ở góc nhìn này, lợi nhuận sau trích lập dự phòng tại đa số các ngân hàng thương mại niêm yết trên thị trường chứng khoán giai đoạn tới sẽ tiếp tục bị ảnh hưởng bởi nợ xấu, ngoại trừ Ngân hàng TMCP Quân đội (MB, mã MBB) và Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank, mã VCB), khi các ngân hàng phải thực hiện trích lập 20% giá trị trái phiếu đặc biệt khi bán lại nợ xấu cho Công ty Quản lý tài sản (VAMC).

Tính đến hết năm 2015, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV, mã BID) có số dư trái phiếu VAMC lên tới hơn 20,8 nghìn tỷ đồng. Dù chỉ chiếm khoảng 3,5% tổng dư nợ của Ngân hàng, nhưng về con số tuyệt đối, đây lại là mức khá lớn và sẽ khiến Ngân hàng phải trích lập dự phòng tương đối lớn trong giai đoạn tới (năm 2016 sẽ ở mức gần 4,2 nghìn tỷ đồng).

Trong khi đó, tỷ lệ lãi và phí phải thu trên tổng thu nhập lãi 4 quý gần nhất của BIDV, theo thống kê của MBS cũng lên tới 19,3%, cho thấy chất lượng thu nhập của Ngân hàng có thể không đạt được như những con số đã phản ánh. Chất lượng tài sản của BIDV là vấn đề đáng quan tâm, khi tính đến hiện tại, tỷ lệ trích lập dự phòng rủi ro tín dụng trên số dư tổng nợ xấu của BIDV chỉ ở mức 77,7%; trong bối cảnh những thông tin gần đây cho thấy, ngân hàng này có số dư cho vay nhóm doanh nghiệp Hoàng Anh Gia Lai khá lớn.

Bên cạnh BIDV, hai ngân hàng niêm yết khác có số dư trái phiếu đặc biệt VAMC lớn là Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank, mã STB) và Ngân hàng TMCP Công thương Việt Nam (VietinBank, mã CTG). Tương tự, Ngân hàng TMCP Xuất nhập khẩu Việt Nam (Eximbank, mã EIB), dù có chất lượng tài sản tốt hơn (ở các chỉ tiêu phản ánh trên báo cáo tài chính), nhưng với việc có số dư cho vay nhóm Hoàng Anh Gia Lai khá lớn, số dư trích lập dự phòng rủi ro tín dụng mới chỉ đạt gần 40% số dư nợ xấu và tỷ lệ lãi, phí phải thu trên tổng thu nhập lãi 4 quý ở mức cao (27,4%) cũng cho thấy, áp lực nợ xấu lên Eximbank khá lớn.

Trong góc nhìn về chất lượng tài sản này, Vietcombank, MB, VietinBank, Ngân hàng TMCP Á Châu (ACB) là những ngân hàng được đánh giá khá cao, tốt nhất là Vietcombank, với sự thận trọng về trích lập dự phòng rủi ro tín dụng lớn và số dư trái phiếu đặc biệt VACM rất nhỏ so với quy mô tài sản, thu nhập của Ngân hàng. Xếp thứ 2 là MBB.

Tăng trưởng tín dụng: mục tiêu cao, áp lực lớn

Năm 2016, đa số các ngân hàng thương mại niêm yết đều đặt mục tiêu tăng trưởng tín dụng lớn, như ACB: 18%, BIDV 18%, MBB 20%, VCB 17%. Tuy nhiên, đạt được mục tiêu tăng trưởng này là vấn đề không hề đơn giản, đặc biệt trong bối cảnh Thông tư 06/2016/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư 36/2014/TT-NHNN đã được ban hành.

Có 3 điểm lớn trong thay đổi này có thể tác động đến mục tiêu tăng trưởng tín dụng các ngân hàng thương mại, bao gồm: thay đổi hệ số rủi ro các khoản phải đòi để kinh doanh bất động sản từ mức 150% lên 200%; giảm có lộ trình tỷ lệ sử dụng vốn ngắn hạn để cho vay trung và dài hạn từ mức tối đa 60% về 50% vào năm 2017, 40% từ ngày 1/1/2018; và thay đổi khái niệm ngân hàng thương mại Nhà nước.

Nhận xét về thay đổi chính sách với tín dụng bất động sản và nắn dòng vốn ngắn hạn để cho vay trung, dài hạn, CTCP Chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam (BSC) cho rằng, mức tác động sẽ từ từ và hiệu quả hơn. Dữ liệu của BSC cho thấy, tính đến ngày 31/12/2015, tỷ lệ sử dụng vốn ngắn hạn để cho vay trung và dài hạn nhóm ngân hàng thương mại cổ phần là 36,9%; nhóm các ngân hàng thương mại Nhà nước (có tính BIDV, VietinBank, Vietcombank) là 33,36%; chỉ có một số ngân hàng có tỷ lệ cao như Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) và Eximbank sẽ phải cơ cấu lại.

Việc tăng hệ số rủi ro với các khoản phải thu cho vay bất động sản, dù đã được điều chỉnh thận trọng hơn so với dự thảo sửa đổi, nhưng trên thực tế, sẽ tác động không nhỏ đến cho vay bất động sản trong năm 2016 và các giai đoạn kế tiếp.

Riêng việc định nghĩa lại khái niệm ngân hàng nhà nước, sẽ gây ảnh hưởng lớn đến BIDV và VietinBank.

Theo Thông tư 06/2016/TT-NHNN, ngân hàng thương mại Nhà nước phải là ngân hàng 100% sở hữu nhà nước, trong khi khái niệm trước đây là từ 50% vốn điều lệ trở lên. Với sự thay đổi này, các ngân hàng thương mại trước kia được coi là ngân hàng thương mại Nhà nước với quy định tỷ lệ dư nợ cho vay so với tổng tiền gửi (LDR) ở mức 90%, nay sẽ chỉ còn về mức 80%. Vì thế, BIDV, Vietinbank là 2 ngân hàng đang có LDR cao, sẽ phải chịu áp lực tăng rất mạnh huy động vốn mới có thể đảm bảo được mục tiêu tăng trưởng tín dụng năm nay.

Tăng trưởng lợi nhuận: phân hóa ngày một lớn

Có một thông điệp xuyên suốt trong kế hoạch kinh doanh các ngân hàng thương mại những năm qua là: tăng trưởng tín dụng, tập trung vào bán lẻ, xử lý nợ xấu và tăng tỷ lệ thu nhập từ dịch vụ. Thế nhưng, số ngân hàng làm được điều này lại không nhiều. Mảng bán lẻ thường cho lợi nhuận lớn hơn, nhưng ngược lại, rủi ro nợ xấu cũng tăng cao, và cạnh tranh dịch vụ khá lớn.

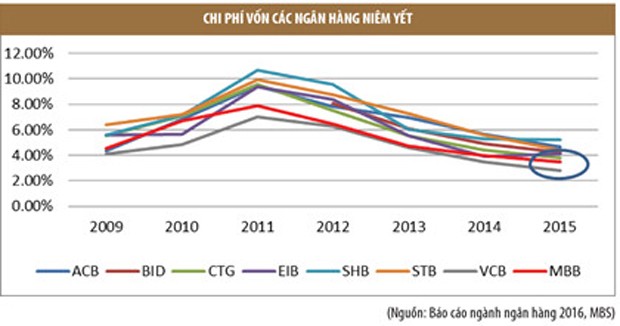

Có một điểm khá thú vị khi nhìn vào chi phí vốn các ngân hàng thương mại niêm yết. Vietcombank có chi phí vốn năm 2015 chỉ ở mức 2,79%, trong khi con số này của SHB khoảng 5,24%. Ngay MB, ngân hàng có chi phí vốn thấp thứ 2 trong nhóm các ngân hàng thương mại niêm yết, con số này cũng lên tới 3,48%. Với chi phí vốn chênh lệch lớn như trên, không khó hiểu vì sao các ngân hàng nhóm dưới sẽ phải chịu rủi ro nợ xấu lớn hơn, trong khi hiệu quả kinh doanh không lớn.

Chênh lệch lớn về chi phí vốn này chủ yếu do tác động của số dư tiền gửi không kỳ hạn, nhưng cho thấy một bức tranh khác về dịch vụ ngân hàng và cạnh tranh trên thị trường. Vietcombank năm 2015 có tỷ lệ số dư tiền gửi không kỳ hạn lên tới 28%, đồng thời, thu nhập ngoài lãi cũng chiếm 28%, và quý I/2016, tỷ lệ khoản thu nhập ngoài lãi duy trì ở mức 24,1%; trong khi các ngân hàng khác đều ở mức thấp hơn hẳn: ACB (6,6%), Eximbank (10,5%), MB (13,5%)… Việc đa dạng hóa nguồn thu nhập chính là yếu tố quan trọng giúp các ngân hàng tăng hiệu quả kinh doanh trong bối cảnh cạnh tranh tăng trưởng, huy động vốn ngày một lớn.

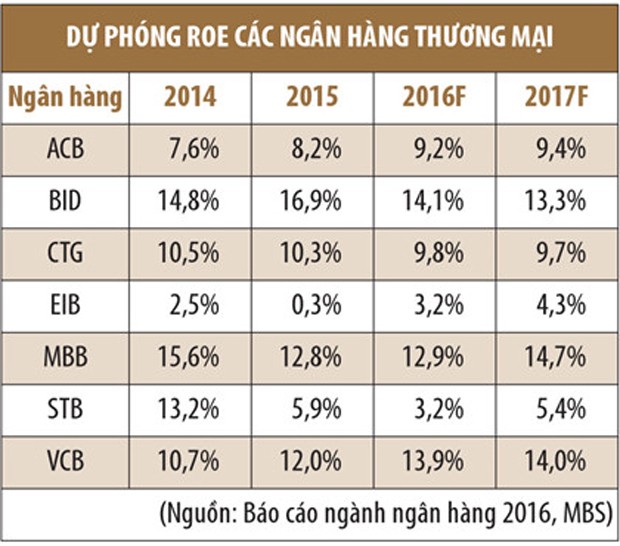

Trong bối cảnh ấy, sức bật tăng trưởng lợi nhuận sẽ chủ yếu đến từ các ngân hàng có nguồn thu nhập đa dạng, chi phí vốn thấp và chất lượng tài sản tốt. MBS cho rằng, các năm tiếp theo, ấn tượng tăng trưởng lớn nhất sẽ thuộc về Vietcombank và MB, ACB.