|

| Nợ xấu trong hệ thống ngân hàng ở mức gần 5% vào cuối năm 2023. Ảnh: Tường Lâm |

Tại Ngân hàng Bảo Việt, nợ xấu tăng 19,1%, lên mức 1.654,3 tỷ đồng (tương ứng 4% tổng dư nợ) từ mức 1.108,9 tỷ đồng. Trong đó, nợ có khả năng mất vốn tăng lên mức 1.295 tỷ đồng từ mức 746,2 tỷ đồng. Nợ nghi ngờ tăng vọt từ mức 108,9 tỷ đồng lên 192 tỷ đồng, tương ứng tăng 76,3%.

Tại Ngân hàng Bản Việt, nợ xấu tăng gần 35%, lên mức 1.914,5 tỷ đồng (tương ứng 3,3% tổng dư nợ) từ mức 1.418,4 tỷ đồng. Trong đó, nợ có khả năng mất vốn tăng lên mức 1.018,9 tỷ đồng từ mức 861,7 tỷ đồng, tương ứng mức tăng 18,2%.

Tại Ngân hàng Hàng hải Việt Nam (MSB), nợ xấu tăng 107%, lên mức 4.280,7 tỷ đồng (tương ứng 2,8% tổng dư nợ) từ mức 2.068,3 tỷ đồng.

Ngân hàng Nhà nước (NHNN) cho biết, thời gian qua, dù cơ quan này đã có nhiều giải pháp chấn chỉnh, nhưng nợ xấu trong hệ thống ngân hàng vẫn ghi nhận gần 5% vào cuối năm 2023. Một trong những nhiệm vụ và mục tiêu quan trọng của ngành ngân hàng trong năm 2024 là đẩy mạnh công tác xử lý, thu hồi nợ xấu; nâng cao chất lượng tín dụng, ngăn ngừa, hạn chế nợ xấu mới phát sinh.

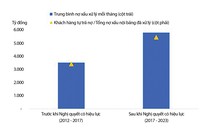

Tại báo cáo triển vọng thị trường vốn nợ Việt Nam năm 2024, FiinRatings cho rằng, các chính sách hỗ trợ của Chính phủ và NHNN, đặc biệt là chính sách cho phép ngân hàng cơ cấu lại thời hạn nợ, giữ nguyên nhóm nợ trong Thông tư 02/2023/TT-NHNN (hiệu lực đến 30/6/2024) đã góp phần làm giảm xu hướng gia tăng của nợ xấu và giảm áp lực trích lập dự phòng cho ngân hàng.

FiinRatings nhận định, con số nợ xấu chưa thực sự phản ánh đầy đủ chất lượng tài sản của các ngân hàng thương mại trong bối cảnh hiện nay. Bên cạnh đó, việc nợ nhóm 2 (nợ cần chú ý) tăng cao trong năm 2023 ở một số ngân hàng là dấu hiệu cho thấy các ngân hàng này có thể phải đối mặt với áp lực đáng kể trong vòng 12 tháng tới.

|

Tỷ lệ nợ xấu NPL điều chỉnh (nhóm 3-5) và Nợ cần chú ý (nhóm 2) (2022 - 2023) |

FiinRatings dự báo, chất lượng tài sản của các ngân hàng sẽ chưa cải thiện ngay trong năm 2024. Theo đó, năm 2024, với mục tiêu tăng trưởng tín dụng ở mức 15% trong bối cảnh thị trường vẫn còn nhiều khó khăn, rủi ro tín dụng của các lĩnh vực liên quan tới bất động sản là một trong những rủi ro trọng yếu của ngành ngân hàng hiện nay. Về pháp lý, FiinRatings kỳ vọng việc sửa đổi Luật Các tổ chức tín dụng sẽ góp phần tạo điều kiện, hỗ trợ các ngân hàng trong công cuộc xử lý nợ xấu và xử lý tài sản bảo đảm, đặc biệt là tài sản bảo đảm liên quan tới bất động sản.

Theo TS. Nguyễn Minh Cường, nguyên Chuyên gia kinh tế trưởng Ngân hàng Phát triển châu Á (ADB) tại Việt Nam, hệ thống ngân hàng đang phải đối mặt với nhiều rủi ro. Trong đó, nợ xấu gộp cuối năm 2023 ở mức 5% là con số đáng quan tâm trong bối cảnh chưa được tính đúng, tính đủ bởi quy định cơ cấu thời hạn trả nợ và chưa chuyển nhóm nợ vẫn còn hiệu lực. Nợ có khả năng mất vốn (nhóm 5) gia tăng. Bên cạnh đó, khối nợ trái phiếu doanh nghiệp chưa được giải quyết mà chỉ trì hoãn, vẫn đè nặng lên các doanh nghiệp. Vì vậy, nếu không được kiểm soát chặt chẽ, các doanh nghiệp có thể sẽ chuyển gánh nặng trái phiếu doanh nghiệp thành nợ xấu ngân hàng.

TS. Nguyễn Hữu Huân, giảng viên Đại học Kinh tế TP.HCM cho rằng, với thực trạng nợ xấu và hoạt động doanh nghiệp vẫn còn khó khăn, nhiều khả năng Thông tư 02/2023/TT-NHNN sẽ được gia hạn trong thời gian tới. Theo ông Huân, để giảm nợ xấu, động lực đáng chờ đợi nhất là việc các doanh nghiệp cải thiện dòng tiền, cải thiện hiệu quả hoạt động. Tuy nhiên, trong bối cảnh môi trường kinh doanh nói chung còn nhiều thách thức, đặc biệt là tác động khó lường từ các biến động địa chính trị thế giới, để giảm nợ xấu của hệ thống ngân hàng, cần nhiều nỗ lực hơn trong việc vực dậy nền kinh tế và giải quyết các khó khăn của thị trường bất động sản.

“Các giải pháp giúp doanh nghiệp hoạt động hiệu quả cần được thực hiện quyết liệt và liên tục. Bên cạnh đó, phần đáng kể trong nợ xấu của hệ thống ngân hàng thuộc lĩnh vực bất động sản, 80 - 90% tài sản thế chấp là bất động sản. Do đó, nếu tháo gỡ được khó khăn để thị trường bất động sản hồi phục cũng sẽ giúp giải quyết nợ xấu”, ông Huân nhấn mạnh.